- 「学資保険を選ぶ人は少ない」と、エンキャンを提案された。

- 一緒にオススメされたドル建て保険、変額保険より安心感があっていいと思うんだけど…

- 学資保険と比べたメリット・デメリットがいまいちわからない。

- あとで後悔したくない!学資代わりにエンキャンはありなのか客観的情報を教えて!

「学資保険は返戻率が低い」「学資以外でも教育費を貯められる」「学資と違って積立金を好きな時期に引き出せる」など、学資代わりにオリックス生命のエンキャンを提案されるケースが多いです。

担当者に学資保険を否定されると「相談して良かった」と、なんだか信頼感を感じますよね。

実は、学資代わりでエンキャンの検討は悪くありませんが、視野を広げれば教育費の積立を保険で考えなくてもいいことを、保険販売が目的の保険営業・企業サイトは教えてくれません。

そこでこの記事では、業歴10年超現役FPとして2,000世帯以上の保険・教育資金など「お金の悩み」を解決してきた筆者が、学資代わりにエンキャンはありなのか客観的情報を教えます。

最後まで読めば、この保険で教育資金の準備をしても問題ないのかがわかり、あなたの大切なお金・時間をムダにしないで済みます。

- 契約したあとの後悔をゼロに!エンキャンの基礎知識

- 学資代わりにエンキャンを使う場合のデメリット・メリットと客観的情報

- 【体験談あり】現役FPの教育費の貯め方・考え方と、5年続けたNISAの運用成果

- エンキャンが向いている人、向いてない人

- 視野を広げれば、あえてエンキャンにこだわる必要がない

- 保険・教育費など、お金の悩みは

知識豊富なFP担当【マネーコーチ】でカメラオフ相談がオススメ。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!カメラオフ相談OK /

\相談後の平均積立額+2万!子どものためのお金が増える!/

「知らなかった」で後悔をゼロに!エンキャンの基礎知識

- 保険料の一部が、保険会社を通して日本国債で運用される

- 予定利率は国債利回りを参考に保険会社が決めている

- 学資保険、終身保険との違いを比較

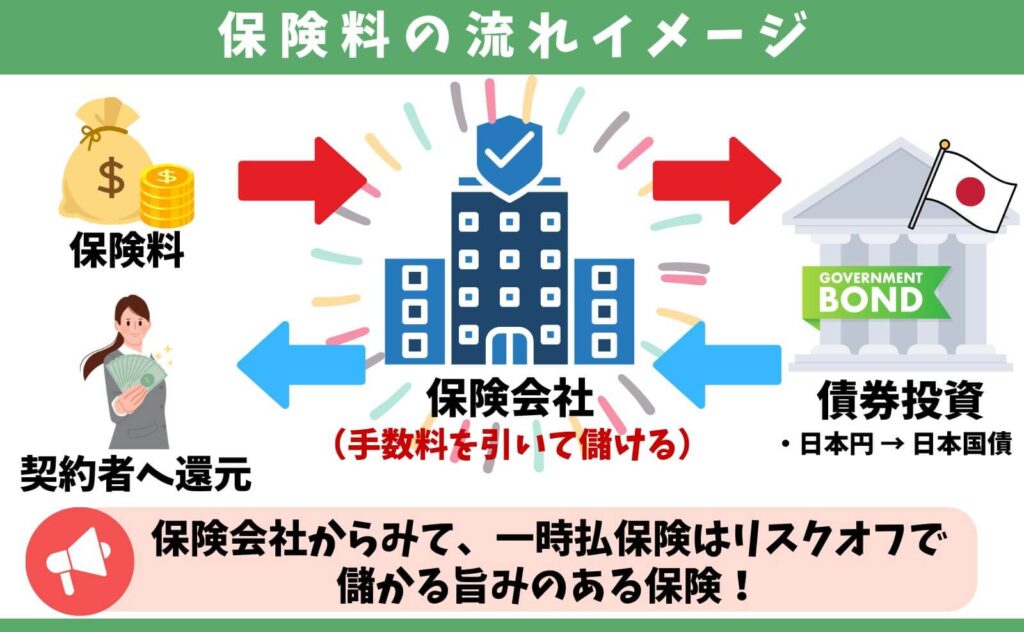

保険料の一部が、保険会社を通して日本国債で運用される

エンキャンは、保険料の一部を「日本国債」で運用する投資商品です。

保険料から契約締結費用や保障料などの「保険関係費(手数料)」が引かれ、残りが積立される仕組みです。

保険会社は保険料の一部を運用して、お金を増やしていることを知っておきましょう。

POINT

POINT個人で日本国債に投資すれば、保険関係費等は掛からない。

予定利率は国債利回りを参考に保険会社が決めている

保険会社は、預かった保険料の大部分を、確実性の高い長期国債などで運用します。

そのため、予定利率は市場の長期金利(新発10年物国債利回りなど)を重要なベンチマークとして決定される仕組みです。

と言うことは、金利上昇局面のいま、今後エンキャンの予定利率が上がる可能性は十分にあります。

<円建て保険の予定利率の改正イメージ>

日本生命の一時払終身保険:変更前 年1% → 変更後 年1.5%(2025年9月改正)

エンキャンの予定利率は良くも悪くも契約時のものが固定されるので、契約途中で良くなることはありません。

もし国債利回りの上昇に伴い、予定利率が改正されても、今エンキャンを契約したら今の予定利率が固定されてしまうことは構造上欠点になり得ます。

学資保険、エンキャンの違いを比較

学資保険とエンキャンの主な違いをまとめました。

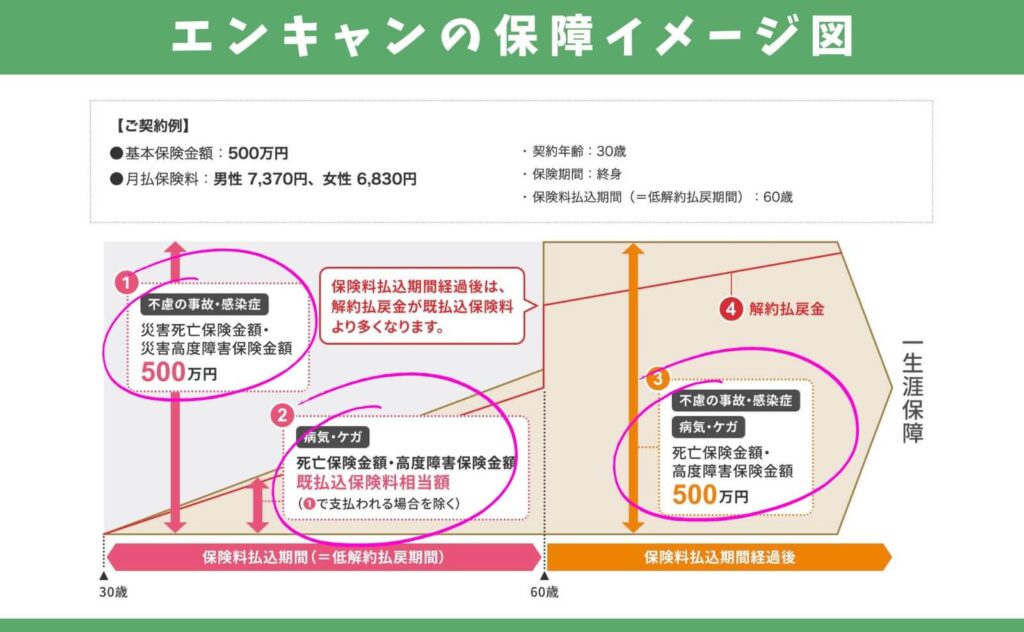

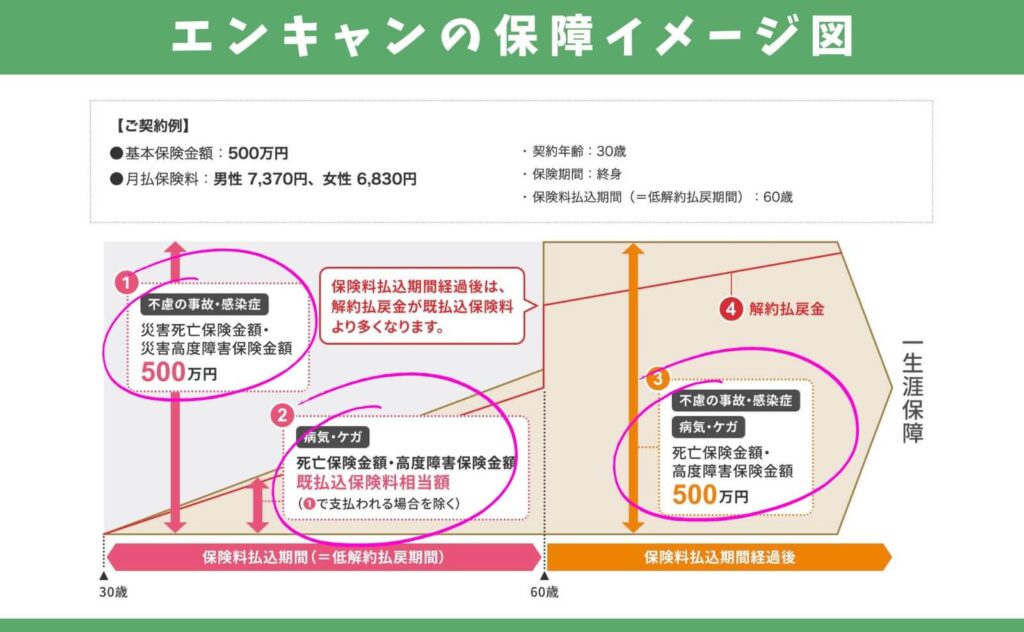

特に抑えておいてほしいのは、エンキャンは途中解約リスクが高く、終身保険なのに保険料払込期間中の保障性が薄くなってしまう点です。

| 学資保険 | エンキャン | |

|---|---|---|

| 保障 | 保険料払込免除 | 死亡保障※ 払込期間中は不慮の事故・ 感染症保障のみ |

| 祝い金 | あり | なし |

| 満期後の運用 | 不可 | 可 |

| 途中解約時の 返戻率目安 | 保険料総額 × 90%ほど | 保険料総額 × 70%ほど |

| 積立金の受取時期 | 学資保険の定めた時期 | 保険料支払い満了後に 解約時期を自分で選ぶ |

たとえば、保険料払込期間中に不慮の事故・感染症以外が原因で万が一のことがあった場合、

・学資保険 → 保険料払込免除

・エンキャン → 積立金相当額を返金し契約終了

となり、遺された家族へ教育費を十分に渡せない可能性があります。

私も「返戻率が高い、円建ての保険を教えてほしい」と言われたらエンキャンを教えます。

しかし、万が一のときが心配なら「どんな死因でも、しっかり保険金を受けとれる保険のほうが安心感がある」という相談者は多いです。

保険は万が一のとき困らないために入るもの。

返戻率だけで決めるのはやめたほうがいい。

エンキャンを学資代わりにするデメリット

- 【デメリット①】保険料を払っている期間の保障が薄い

- 【デメリット②】途中解約・減額は確実に損する

- 【デメリット③】経済状況が悪化し、支払いが厳しくても調整がしづらい

【デメリット①】保険料を払っている期間の保障が薄い

エンキャンは保険料を払っている間、不慮の事故・感染症の死亡保障しかありません。

健康告知が緩く、持病があっても入りやすいですが、一般的な保険より保険金支払いリスクも上がってしまうので、保険会社が損しないように保障が抑制されています。

万が一のことがあっても教育資金で困らないようにしたい人にとって、保障が抑制されてしまうのは大きなデメリットです。

【デメリット②】途中解約・減額は確実に損する

保険料の払込期間中に解約・減額すると、確実に損します。

エンキャンは「低解約返戻金型」の終身保険で、途中解約・減額したときの解約返戻金が少なくなる代わりに、保険料の払込が終わったあとの返戻率が高くなる仕組みだからです。

最低10年以上、保険料を払い続けられる自信がないなら、エンキャンは不向きなのでやめたほうがいいです。

【デメリット③】経済状況が悪化し、支払いが厳しくても調整がしづらい

子どもが成長するまでに、経済状況の変化が起こる可能性は万が一のことが起きる可能性より高いです。

転職、病気、離婚など、今は安定していても、数年後に保険料の支払いが厳しくなってしまう経験は誰にでもあります。

もし、エンキャンに入って保険料の支払いが厳しくなってしまったら、保険料の調整方法は「解約」か「減額」、「払済」の3択しかなく、どれを選んでも損します。

| 概要 | 手続後の保障 | 手続後の保険料 支払い | |

|---|---|---|---|

| 解約 | 解約返戻金をすべて 受けとる | なし | なし |

| 減額 | 保障を減らし、解約返戻金の一部を受けとる | あり | あり |

| 払済 | 解約返戻金をもとに 一括払で保障を買う | あり | なし |

保険料の支払いを一時的に止めたい…

その時の経済状況に合わせて、積立額を調整したい…

このように思っても、エンキャンは保険以外で積立するのと違って柔軟な対処ができないのは、長く続けにくい仕組みといえます。

エンキャンを学資代わりにするメリット

- 【メリット①】学資保険より返戻率が高め

- 【メリット②】保険料の払込が終われば、解約・減額時期を自分で選べる

- 【メリット③】健康告知が緩く、持病があっても入りやすい

【メリット①】学資保険より返戻率が高め

同等条件で比べると、学資保険より返戻率が高くなることが多いです。

学資保険より途中解約で損するリスクが高く、万が一の保障性が薄い分、返戻率を高くできています。

- 対象者:30歳(男性)

- 子ども:0歳

- 払込期間:10年

- 学資保険:日本生命 ニッセイ学資保険

| 保険料 (総支払額) | 18歳時の受取額 (返戻率の目安) | |

|---|---|---|

| 学資保険 | 22,800円 (273万) | 約300万 (105%) |

| エンキャン | 21,245円 (254万) | 約303万 (119%) |

| 差額 | 1,555円 (19万) | 約3万 (14%) |

大学入学時に積立金を全額受けとれるタイプの学資保険を求めているなら、エンキャンのほうが返戻率が良くなるケースが多いです。

しかし、積立金の受けとり方にこだわりがないなら、エンキャンより増える可能性がある学資保険もあるので、比較してから決めるのがオススメです。

【メリット②】保険料の払込が終われば、解約・減額時期を自分で選べる

学資保険と違い、保険料の払込が終われば解約返戻金を引き出す時期を自由に決められます。

<積立金の受けとり時期の違い>

・学資保険 → 契約時に決められた時期に祝い金・満期保険金を受けとる

・エンキャン → 保険料の払込終了後、解約・減額して解約返戻金を受けとる(いつでもOK)

たとえば、子どもが進学しなかったり、両親からの援助があり積立金を使う必要がなければ、エンキャンならそのまま寝かせておき、さらに解約返戻金を増やすことも可能です。

決められた時期にお金を受け取らなければならない学資保険より、積立金の受けとり方に自由度があったほうがいい人にエンキャンは向いてます。

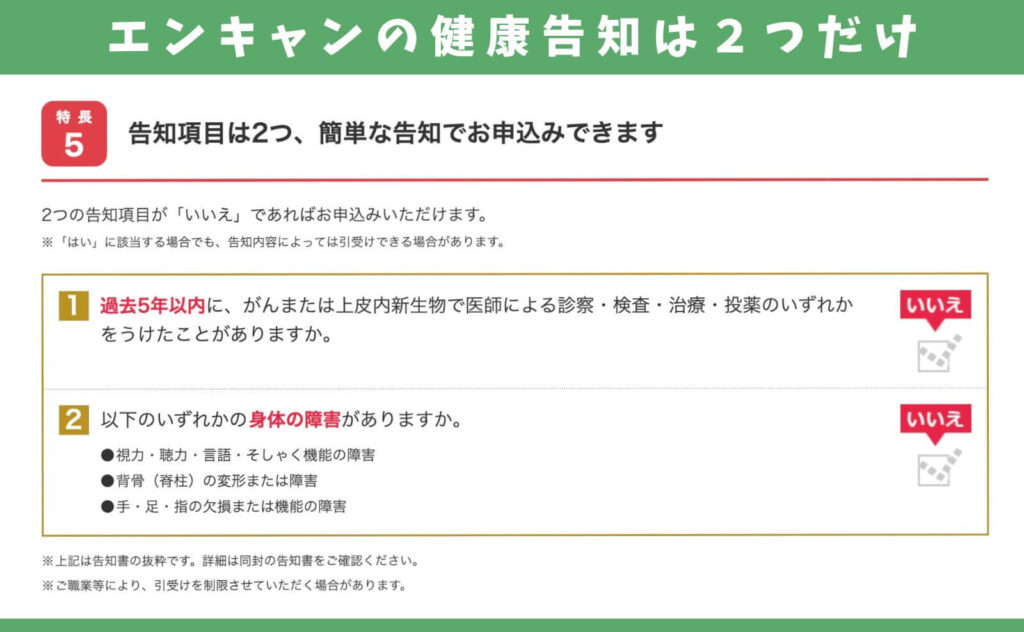

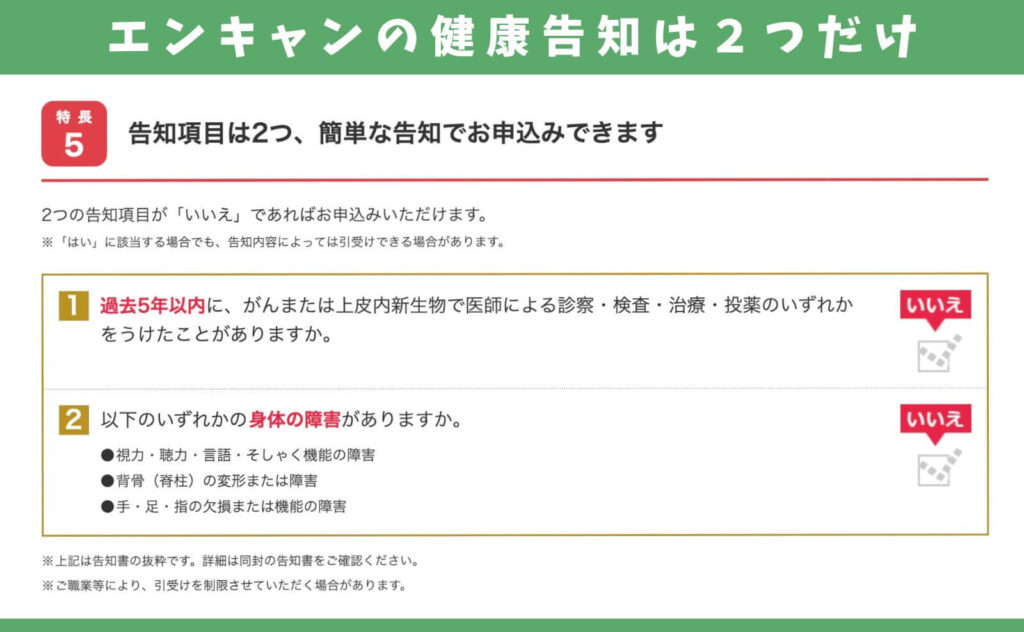

【メリット③】健康告知が緩く、持病があっても入りやすい

エンキャンの告知項目は2つしかありません。

もし糖尿病やうつ病で治療中でも、告知に該当しなければ検討できます。

持病が原因で今まで保険を諦めていた人も検討できるので、素直に「検討できる保険があってよかった」と感じる相談者は多いです。

しかし、職業や日本に永住意思のない人など、あなたの環境情報によって告知に該当しなくても検討できないケースもあります。

環境情報による検討の可否は個別ケースで異なるので、詳しくは相談窓口や保険会社に確認しましょう。

現役FPの評価:学資代わりに使えるが利回りが低く、保障性が薄い

現役FPの私からエンキャンを客観的に評価すると、この保険を学資代わりにするには大きな懸念点が2つあります。

- 保険料の払込期間中(子どもが小さいとき)の保障が薄い

- 利回りが低い

保険料の払込期間中に万が一のことがあっても、死因が「病気・ケガ」なら積立金相当額しか払われず、これだと銀行で貯金しているのと変わりません。

保険は万が一のとき、家族が経済的に困らないように入るものなのに、教育費の備えとしてエンキャンに入るのは保険の本質と食い違います。

また、返戻率でなく他の金融商品と比べやすいように利回り換算し、他の積立方法・期待リターンと比べてみます。

すると、エンキャンの利回りは途中解約リスクがある分、ほぼノーリスクの個人向け国債より少し高い程度です。

<エンキャンの利回りイメージ>

※30歳(男性)15年払の場合

・15年後の返戻率:113% → 利回り:年1.7%

- 定期預金:〜年1%未満

- 個人向け国債:年1〜1.3%ほど

- 国内社債:年1〜2%ほど

- 外国債:年2〜5%ほど

- 外国社債:年3〜5%ほど

- 投資信託:年3〜7%ほど etc…

エンキャンを検討するなら、保障性が薄いこと、途中解約で損するリスクを負う割に利回りがそこまで高くない事実を許容できる人に限ります。

現役FPの客観的意見

- 保険なのに保障性が薄い → 入る意味がない

- お金を増やしたい → 保険にこだわらなくていい

- 10年以上の運用ができる → NISAを通して投資信託で積立する人も多い

- リスク許容度によって学資保険とNISAの併用もあり

保険なのに保障性が薄い → 入る意味がない

保険は万が一のとき、家族が経済的な困窮状態にならないために備えるために入るものです。

エンキャンは保障なのに保障性が薄いなら、あえてこの保険に入る意味がありません。。

万が一のことがあっても困らないくらい貯金がある、他の保険で教育費の万が一の備えがしっかりできているなど、エンキャンのデメリットを払拭できて初めて検討できる保険だと個人的に思います。

お金を増やしたい → 保険にこだわらなくていい

お金を増やす目的なら、保険にこだわらないほうがいいです。

保険以外でも教育費の積立ができる金融商品は無数にあり、狭い選択肢の中で積立方法を無理やり選ぶ必要がないからです。

- 定期預金:〜年1%未満

- 個人向け国債:年1〜1.3%ほど

- 国内社債:年1〜2%ほど

- 外国債:年2〜5%ほど

- 外国社債:年3〜5%ほど

- 投資信託:年3〜7%ほど etc…

ちなみに、どの積立方法がいい・悪いということはないです。

あなたの目的、考え方、資産状況、リスク許容度などを考慮して、最適なものを選ぶ・組み合わせることが重要です。

シンプルにお金を増やしたいなら、保険にこだわる必要は何一つありません。

10年以上の運用ができる → NISAを通して投資信託で積立する人も多い

子どもが小さく、10年以上の運用ができるなら、投資信託で教育費を積立する人が増えています。

投資信託に元本保証はないですが、長く続ければ浮き沈みはあっても、保険より高いリターンを期待できるからです。

たとえば、SBI証券「NISA積立設定ランキング」で常に上位。

投資信託の王道ファンド「eMAXIS slim米国株式 S&P500インデックスファンド」で15年運用した場合を検証します。

S&P500インデックスファンド一つだけで、米国優良企業500社にまるっと投資できる

S&P500インデックスファンドとは、アメリカの代表的な株価指数「S&P500」に連動する投資信託のこと。

S&P500は、米国の優良企業500社(Apple、Google、Amazonなど)の株価を反映しており、経済成長とともに長期的に上昇してきた実績があります。

【特徴】

✅ 分散投資:1つのファンドで500社に分散投資できる

✅ 長期運用向き:歴史的に右肩上がり(過去のデータでは15年以上で元本割れなし)

✅ 低コスト:アクティブファンドより手数料が安い

✅ ほったらかしOK:定期的に積み立てるだけで運用可能

初心者でも始めやすく、長期的な資産形成に向いている投資商品として有名です。

投資の名著『ウォール街のランダムウォーカー』によると、過去70年(1950年から2020年)でS&P500で15年以上運用していた人は、どの15年を切り取っても元本割れがなかったという客観的データがあります。

(例)1957年〜2024年末まで平均リターン「年率10.5%」で運用できた場合のイメージ

・毎月1万円、15年積立したときの運用成果:180万 → 434万

・毎月2万円、15年積立したときの運用成果:360万 → 868万

・毎月3万円、15年積立したときの運用成果:540万 → 1,302万

あくまで過去の実績であり、将来の運用成果を約束するものではありませんが、10年以上運用すれば元本割れする可能性が抑えられることを歴史が証明しています。

最低10年以上の長期運用ができるなら、S&P500インデックスファンドのような優良投資信託で運用するほうが、客観的にみてオススメです。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!カメラオフ相談OK /

\相談後の平均積立額+2万!子どものためのお金が増える!/

リスク許容度によって学資保険とNISAの併用もあり

「お金を増やしたい」「でも大きなリスクは負いたくない」このように考えるなら、学資保険・NISAなど複数の積立方法を併用する人も多いです。

例えば、毎月2万円を積立していくなら、1万円ずつ学資保険とNISAに振り分けて積立していくイメージで、学資保険だけより期待リターンが高く、NISAだけより暴落時の値動きを抑えられます。

もしNISAを含めた複数の資産クラスの併用もありなら、個人のリスク許容度・考え方などによって心地良い積立配分が異なります。

自分自身で決めきれない人や、学資保険の活用を考えているなら、あらゆるお金の相談ができる知識豊富なFPに相談すれば、あなただけの最適解を見つけることができるのでオススメです。

≫【2026年最新版】現役FPオススメ!教育費のFP相談窓口ランキング

≫【2026年最新版】現役FPオススメ!タイプ別・学資保険ランキング

体験談:現役FPである私の教育費の備え方

私は二人の子どもがおり、どちらも「貯金」と「NISA(株式投資信託)」のシンプルポートフォリオで教育費を積立ています。

- 教育費のインフレに対応したい

- 15年以上の運用期間が取れるので、時間を活かしてお金を増やしたい

- 積立をすべてNISAで投資するほど、リスク許容度が高くない

- 貯金も並行していけば、暴落が起きても貯金を頼れる

- 長い目でみれば、株式は他の資産クラスより高い成長が期待できる

- 個別株より株式投資信託のほうが分散効果を期待でき、私のリスク許容度にちょうどいい

- 資産クラス・投資先を分散しすぎても、家族が理解しきれない

以上の理由から、NISAで株式投資信託を軸に積立投資しつつ、並行して貯金もしています。

現状、ジュニアNISAで運用している積立金は、約5年で2倍以上増えています。

とはいえ、今は相場がいいだけであり、あくまで現状の含み益でしかないです。

「含み益は幻」といわれるように、将来の運用成果がどうなっているかはわからず、今の状況はあくまで参考程度ですが、個人的にはやっていて良かったと心から思います。

この運用のゴールは上の子が18歳になる11年後を想定しており、その時に暴落が起きている可能性は十分あります。

そのときのために並行して貯金をしているので、11年後の相場が悪ければ貯金で立て替え、相場が良ければ予定通りNISAを取り崩して使う予定です。

投資できるのにしないのは機会損失という意見はごもっともですが、リスク許容度が低い私にとっては、貯金・投資のバランスがこれくらいのほうがちょどいいです。

ちなみに、貯金・NISAだと保障がないので、万が一のときに備えて「収入保障保険」を子どもの手が離れるであろう年齢までにして契約しています。

- 現状、相続対策をする必要性がない

- 生命保険の相続税非課税枠を使う必要がない(相続税の基礎控除・配偶者控除で十分)

- 保険料を抑えつつ、他の貯蓄型保険より保障が手厚い → 家族が困らない

- いつでもデメリットなく見直しやすい(子どもが進学しなかったときなど)

- 教育費の保障 → 子どもの手が離れるまででいい(終身など保障を長くする必要性を感じない)

下の子が23歳になる前に私が死亡したら、毎月10万(総額2,000万円以上)が保障される内容で、保険料は1,200円ほどです。

私が元気に歳をとっていけたら貯金・NISAの積立金を、私に万が一のことがあったら収入保障保険の保障+死亡時までの貯金・NISAの評価額を遺すイメージで、万が一の有無に関わらず困らないようにしています。

もちろん、この備え方が正解というわけではないし、あなたの目的・考え方・状況によって取るべき手段は異なるのも事実です。

もし私のような備え方に関心を持ったり、エンキャンにとらわれずに教育費の備えを考えたいと思うなら、保険以外の選択肢を与えてくれる知識豊富なFPに相談がオススメです。

たとえ知識ゼロでも一から案内してくれるし、セカンドオピニオンだけの利用もOKなので、まずは気軽に相談してみましょう。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!カメラオフ相談OK /

\相談後の平均積立額+2万!子どものためのお金が増える!/

エンキャンを学資代わりに使うのが向いている人

- 何があっても途中解約・減額せず、払込期間満了まで続けられる

- 他の生命保険で万が一のときの備えが万全

- 預金以上、投資未満で堅実に積立したい

- 保険で教育費を貯めたいが、健康状態が悪くて入れない

- 学資保険より返戻率が高いほうがいい

- 相続対策をしておく必要がある

これらすべてに該当するなら、エンキャンは有効な選択肢です。

とはいえ、他の生命保険で万が一の備えが万全かどうかは、万が一のときの収支(資産状況、理想の未来、居住形態、公的保障など)をチェックしないとわかりません。

自分で判断するのが難しいなら、知識豊富なFPへ相談すれば、無料で生存時・死亡時の収支シュミレーションをしてくれ、積立商品の比較までまとめてできるのでオススメです。

エンキャンを学資代わりに使わないほうがいい人

- 相続対策する必要がない

- 途中解約・減額する可能性が少しでもある

- 保険料の支払いをずっと継続できる自信がない

- シンプルにお金を増やしたい

- 万が一のとき、エンキャンの保障だけでは家族が困ってしまう

- 教育費の準備方法にこだわりなし

- 万が一の有無に関わらず、教育費に困らない備えをしたい

このように考えるなら、学資代わりにエンキャンを使うのはやめたほうがいいです。

視野を広げればもっと良い教育費の備えができる可能性が高いので、積立を始めるまでが面倒でも、将来の子どものために今しっかり調べて最適な備えを選びましょう。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!カメラオフ相談OK /

\相談後の平均積立額+2万!子どものためのお金が増える!/

あとで後悔したくない!フラットな状況で教育費の備えを考えたい!

- 自分に合った教育費の備え方がわからない

- 調べれば調べるほど、どうすればいいのか迷ってしまう

- なぜエンキャンを勧められたのかわからない

- 保険以外の選択肢を具体的に案内されていない

このように感じ、この記事まで辿り着く人は非常に多いです。

ほとんどの人が保険に対する知識がなく、その状態で学資代わりにエンキャンを勧められたら、いい保険なんだと感じるものです。

しかし、保険以外まで視野を広げれば、あえてエンキャンに入るべき理由、エンキャンじゃないと解決できない問題が少ないことに誰もが気づきます。

もしあなたが、

- 教育費の積立方法・備え方にこだわりなし

- 保険以外の積立方法を案内されていない

- 万が一の有無に関わらず、困らない備えをしたい

- 保険・保険以外の積立方法を比べながら決めたい

- そもそも保険・投資をする必要があるのか知りたい

このように思うなら、知識豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない資産形成に精通したFPに無料相談できるので、最適な資産形成はなにか、変額保険・NISA・iDeCoなど保険以外の金融商品と詳しく比較しながら、あなたに最適なマネープランが見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、避けては通れないお金の悩みをなんでも相談できるのがメリットです。

スマホやタブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言しており、ノーリスクで相談できるので安心です。

一人で悩んでいても時間が過ぎていくだけなので、カメラオフ相談を利用するなどまずは気軽に相談しましょう。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!カメラオフ相談OK /

\相談後の平均積立額+2万!子どものためのお金が増える!/

よくある質問

なぜ学資保険じゃなくエンキャンを勧めてくる?

・表向きの理由:学資保険より増えて、積立金の受けとり方の自由度が高い

・裏事情:学資保険より終身保険を売ったほうが儲かる

私が営業成績を上げるためにギラついていた時は、終身保険を売ったほうが成績が作りやすかったからです。(今ではかなり反省してます…)

ドル建て一時払い終身保険を学資代わりにするのはあり?

相続対策がいらないなら、保険以外で運用したほうがいいです。

ライズとエンキャンどっちがいい?

保険最大の特徴である「保障性」を考えるなら、ライズのほうが合理的です。

変額保険を学資代わりにするのはあり?

NISAを限度額まで投資ずみで、相続対策をしたいなら変額保険は有効な選択肢です。

ちなみに、変額保険の中身は「かけすて保険 + 投資信託」であり、かけすて保険とNISAの組み合わせと数字で比較すると、「かけすて保険 & NISA」のほうが合理的なことがわかります。

まとめ

エンキャンを学資代わりに使えるのは事実ですが、学資保険より保障性が薄く、途中解約で損するリスクが高いです。

記事内「エンキャンが向いている人」に該当するなら、教育費の備えとして有効な選択肢になりますが、ほとんどの人にとってあえてこの保険を選ぶ必要性がありません。

「万が一の有無に関わず、困らないですむ教育費の備えをしたい」「教育費の備え方にこだわりがない」と考えるなら、保険にこだわらず視野を広げたほうがいいです。

お金・時間は有限です。

教育費の備えは早く始めるほど有利なので、悩んでいて一歩が踏み出せないなら、まずは知識ゼロでも一から丁寧に教えてくれる知識豊富なFPに相談しましょう。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!カメラオフ相談OK /

\相談後の平均積立額+2万!子どものためのお金が増える!/

コメント