- 返戻率が高く、銀行で貯めるより有利と「ニッセイ学資保険」を勧められた。

- 特にリスクやデメリットはなさそうだけど、なにか落とし穴がないか心配…

- 終身保険や変額保険など、生命保険を学資保険代わりにする人も多いらしいけど、本当かな…

- 学資保険選びで失敗したくない!ニッセイ学資保険について、客観的情報を教えて!

「日本生命の学資保険なら、しっかりお金が増える」「銀行で積立するのは勿体無い」など、ニッセイ学資保険を勧められつつ、「生命保険で備える人のほうが多い」と終身保険や変額保険等も併せて提案されるケースは多いです。

これから教育費の積立をしていくなら、あとで後悔・損をしたくないですよね。

実は、ニッセイ学資保険を含む「貯蓄型保険」より優れた教育費の積立方法があることを、保険販売が目的の保険営業・企業サイトは教えてくれません。

そこでこの記事では、業歴10年超FPとして2,000世帯以上の保険・資産形成などの「お金の悩み」を解決してきた筆者が、ニッセイ学資保険について、他の学資保険・NISAと比べながら客観的情報を教えます。

最後まで読めば、どんな人がこの保険を選ぶのか、この保険に入る価値があるのかがわかり、あなたの大切なお金・時間をムダにしないで済みます。

- 保障面・運用面ともに、ニッセイ学資保険に入る価値はほとんどない。

- 学資保険に入るとしても、この保険より返戻率が高い学資保険はたくさんあるので、あえて入るメリットがない。

- 金融商品として客観的にみて、返戻率が低すぎる。保険なのに保障も薄い。

- 変額保険など、他の生命保険に入るのも、資産形成の遠回りになるだけ!やめたほうがいい!

- 保障はかけすて、積立はNISAなど保険以外で考えたほうが、万が一の有無に関わらず、家族を守れる!

- 教育費の積立・保険の悩みは

家計相談サービス【マネーコーチ】がオススメ

- 【2025年最新版】現役FPオススメ!タイプ別・学資保険ランキング

\知識豊富なFPがどこよりも中立的なアドバイス!30秒で予約完結 /

\相談後、平均積立額+2万円!全国どこでもカメラオフで相談可 /

ニッセイ学資保険の基本情報

- 日本生命の学資保険は2種類

- 加入年齢と受取方法・払込期間

- 万が一のとき以降の保険料支払いが免除

- 保険料の一部が債券運用される

日本生命の学資保険は2種類

日本生命は「ニッセイ学資保険」と「ニッセイ こどもの保険 げ・ん・き」の2種類の学資保険があります。

| 保障 | 返戻率 | |

|---|---|---|

| ニッセイ学資保険 | 保険料払込免除 | 103.4%※ |

| げ・ん・き | 保険料払込免除+育英年金 | 82.9%※2 |

いくら保障が手厚いとはいえ、元本割れを起こす学資保険を選ぶ人は少なく、現状「ニッセイ学資保険」を選ぶ人のほうが多いです。

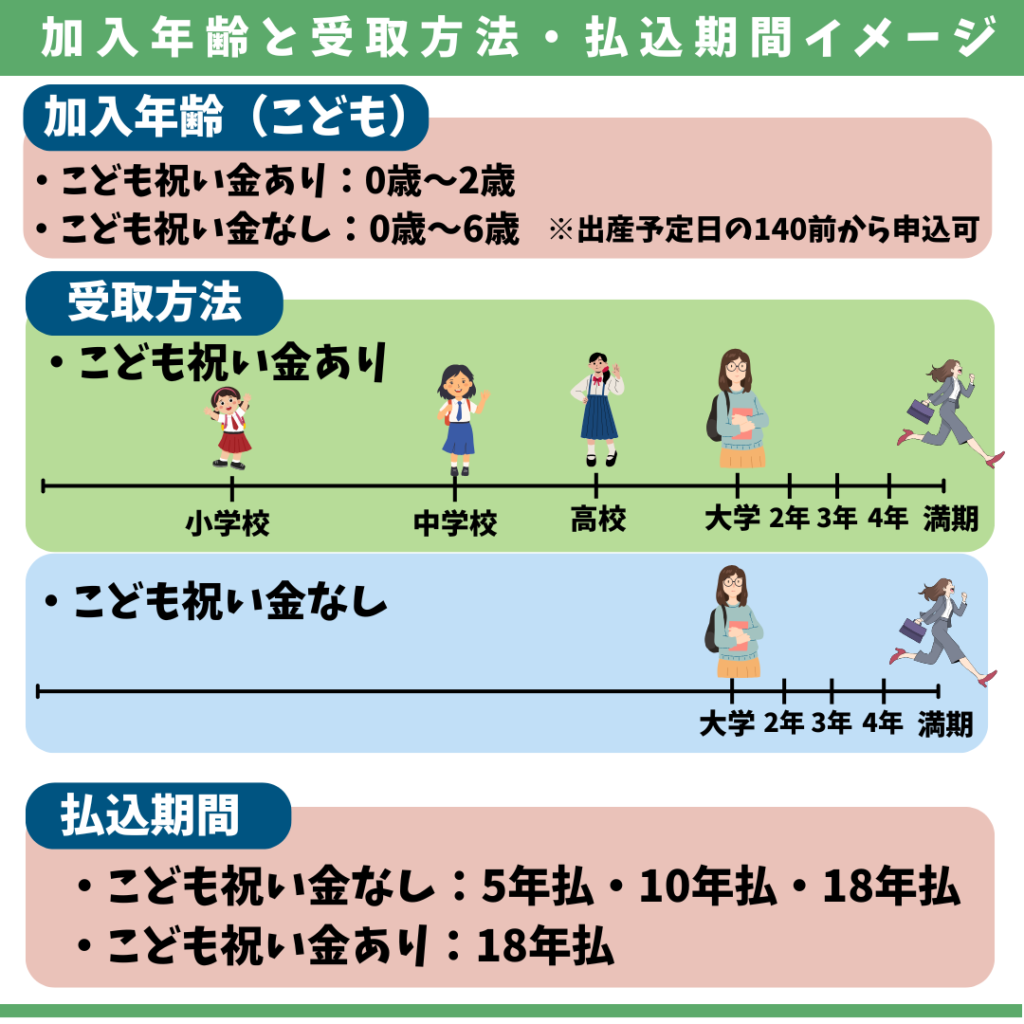

加入年齢と受取方法・払込期間

ニッセイ学資保険は2つのプランがあり、それぞれ加入できる年齢、受取方法、払込期間の選択肢が違います。

返戻率が高いほうが良いなら、「こども祝い金なし」を選ぶ人が多いです。

万が一のとき以降の保険料支払いが免除

契約者に万が一のことがあったら、以降の保険料支払いが免除されます。

同じお金・時間をかけるなら「保障がありつつ、銀行より増える可能性があるなら…」と、学資保険が選ばれます。

しかし、学資保険は万が一のことがあっても、死亡保険金をすぐ受け取れないので注意しましょう。

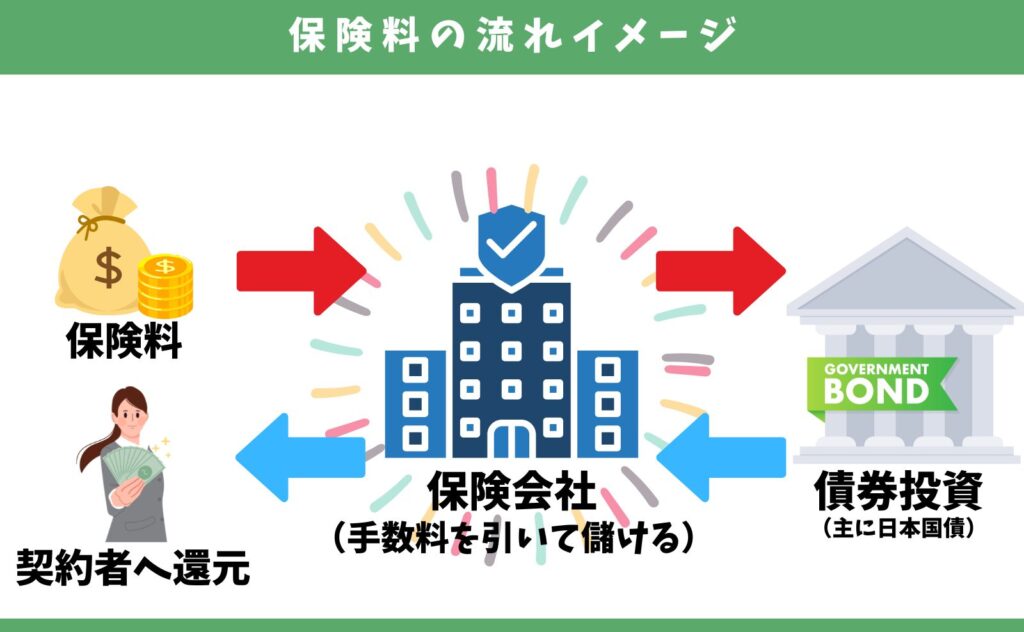

保険料の一部が債券運用される

この低金利時代、保険会社はどのようにして積立金を増やし、儲けているのか疑問に感じる人は多いです。

実は、保険会社は保険料の一部を、主に債券(日本国債)で運用して積立金を増やしています。

保険会社は公益性の高い事業ですが、ボランティアではありません。営利企業として利益をあげ続ける努力をしています。

デメリット

- 【デメリット①】死亡保障がない

- 【デメリット②】保険料から保険関係費が引かれてしまう

- 【デメリット③】途中解約は損する可能性がある

- 【デメリット④】どんな経済状況でも、保険料を払い続けなければならない

【デメリット①】死亡保障がない

契約者に万が一のことがあったら、以降の保険料支払いがなくなるだけです。

もし、学資保険からすぐお金を引き出したい場合、解約するか方法はなく、解約するタイミングによっては保険料払込免除された後でも損する可能性があります。

【デメリット②】保険料から保険関係費が引かれてしまう

保険料から「保険関係費(手数料)」が引かれます。

保険関係費の手数料率は、顧客に一切開示されておらず、ブラックボックスとなっています。

POINT

POINT学資保険の運用先は主に債券。個人で債券投資すれば、保険関係費なしで投資できるので、運用効率を良くできる。

【デメリット③】途中解約は損する可能性がある

途中解約すると、解約返戻金が払込保険料を下回ってしまい、損する可能性があります。

もし途中解約リスクがあるなら、入るのをやめたほうが良いでしょう。

【デメリット④】どんな経済状況でも、保険料を払い続けなければならない

子どもが成長するまでに、予測できない経済状況の変化が起こるかもしれません。

転職、病気、離婚… 今は安定していても、将来、保険料の支払いが厳しくなる可能性はゼロではありません。しかし、はじめのかんぽは、保険料を柔軟に調整することが難しいです。

一時的に支払いをストップしたり、経済状況に合わせて積立額を細かく変更したりといった融通が利きません。

どんな状況でも、自分のペースで無理なく資産形成を続けられる仕組みの方が、結果的に損をするリスクを抑えられるのではないでしょうか。

メリット

- 【メリット①】先の祝い金を大学入学時にまとめて請求できる

- 【メリット②】相続税非課税枠が使える

- 【メリット③】生命保険料控除が使える

【メリット①】先の祝い金を大学入学時にまとめて請求できる

大学2年〜満期までの先の祝い金を、まとめて大学入学時に請求できます。

どんな受取り方をするかは、積立金を受け取る時期が近づくと日本生命から通知が届くので、そのときに選べます。

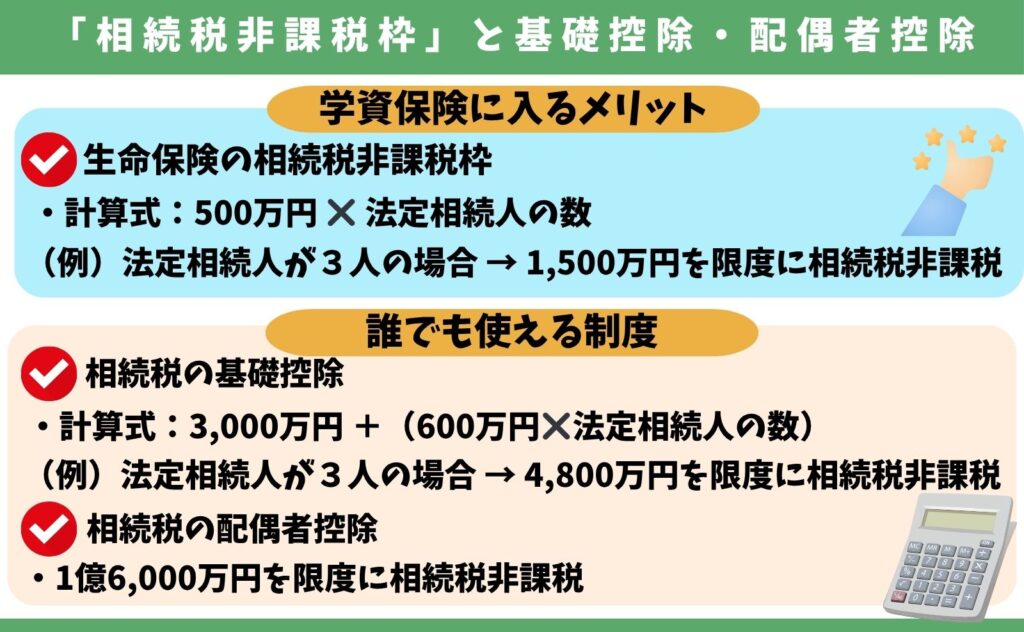

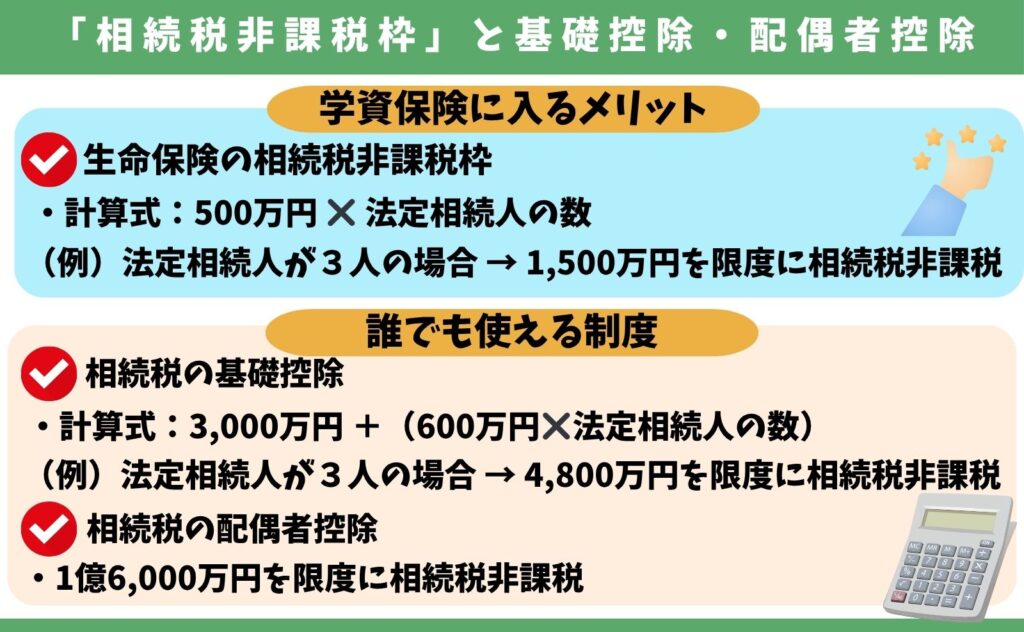

【メリット②】相続税非課税枠が使える

万が一のことがあった後の死亡給付金は、相続税非課税枠の対象です。

しかし、相続税には「基礎控除」と「配偶者控除」があります。控除額以上の相続財産がない限り、死亡給付金の相続税非課税枠を気にしなくて大丈夫です。

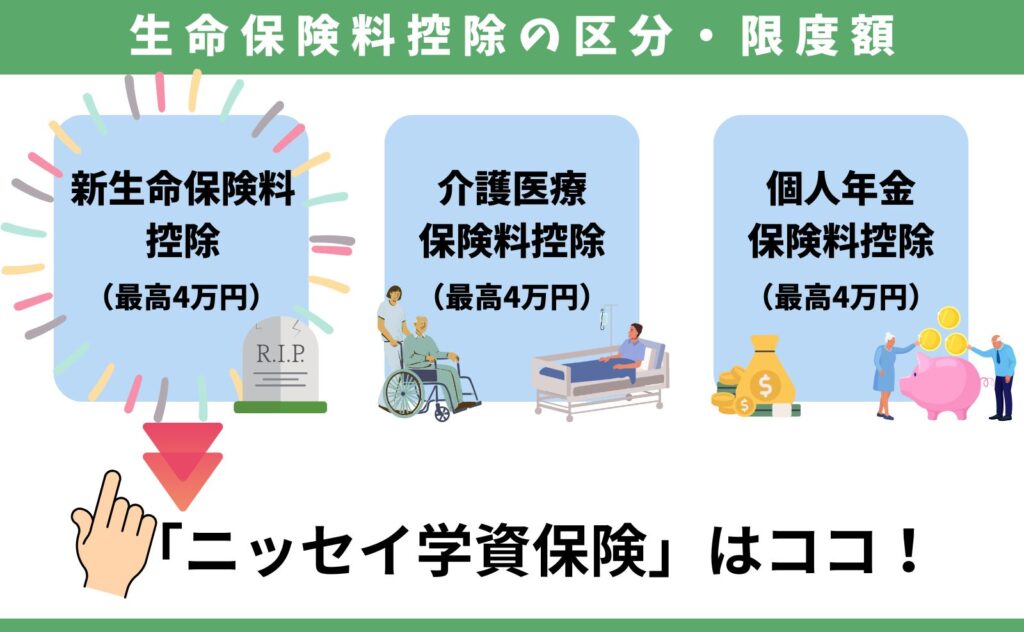

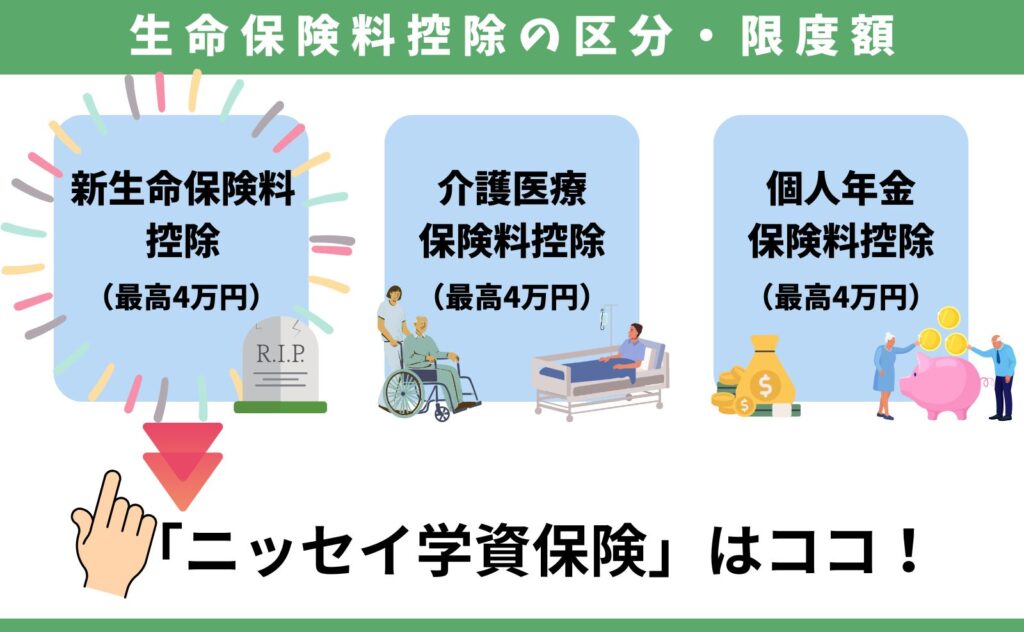

【メリット③】生命保険料控除が使える

年間の払込保険料に応じた、生命保険料控除を受けられます。

ニッセイ学資保険は「新生命保険料控除」の枠です。既に加入中の保険で控除枠を限度額まで使っていたら、この保険に入っても今以上の控除は受けられません。

【比較検証】ニッセイ学資保険の返戻率は高い?

- 【比較検証①】JAこども共済「学資応援隊」と比較

- 【比較検証②】NISAと比較

- 保障がないは屁理屈?かけすて保険&NISAと比較

【比較検証①】JAこども共済「学資応援隊」と比較

同等商品のJAこども共済「学資応援隊」と比較すると、学資応援隊のほうが返戻率が高いです。

- 契約者:30歳(男性)

- こども:0歳

- 保険期間(満期):22歳

- 払込期間:18年払(18歳まで)

- ニッセイ学資保険:こども祝金なし

- 学資応援隊:大学プラン

| 受取方法 | 返戻率 | |

|---|---|---|

| ニッセイ学資保険 | 大学入学・在学中・ 卒業時(満期) | 105.7%※ |

| 学資応援隊 | 大学入学・在学中・ 卒業時(満期) | 107.4% |

もし学資保険に入るなら、このように同等条件で比較すれば「ニッセイ学資保険」より良い条件の学資保険が見つかる可能性があります。

お金・時間をムダにしたくないなら、最低3社以上の比較してから、どの学資保険にするか決めましょう。

【比較検証②】NISAと比較

様々な資産にまとめて投資できる「eMAXIS Slimバランス(8資産均等型)」にNISAを通し、同じお金・時間を費やした場合と比較すると、ニッセイ学資保険より遥かに期待リターンが高いです。

eMAXIS Slimバランス(8資産均等型)とは、分散投資の王道!

国内外の株・債券・REIT(不動産)に、まんべんなく分散投資するバランスファンドです。

誰でも100円から投資でき、NISAを通せば運用益から税金を払う必要がなく有利に運用できます。

- 契約者:30歳(男性)

- こども:0歳

- 払込期間:18年払

- 保険料(積立額):13,130円

- NISAの投資先:eMAXIS Slimバランス(8資産均等型)

- 期待リターン:年率3%と仮定

| 保障 | 受取方法 | 累計保険料 | 受取総額 | 返戻率 | |

|---|---|---|---|---|---|

| ニッセイ学資保険 | 保険料払込免除 | 大学入学・在学中・卒業時(満期) | 283万 | 300万 | 105.7%※ |

| NISA | なし | いつでも自由に 引出し可能 | 283万 | 375万 | 132.5% |

| 差額 | ー | ー | ー | 75万 | 26.8% |

NISAで投資した積立金は、いつでも自由に、好きな金額を引き出し使うことができます。どっちが使い勝手が良いのか、数字を見れば明白です。

\知識豊富なFPが、どこよりも中立的なアドバイス!30秒で予約完結 /

\全国どこでもカメラオフで相談可!NISA開始〜売却サポートあり /

保障がないは屁理屈?かけすて保険&NISAと比較

かけすて保険とNISAを組み合わせて、ニッセイ学資保険と比べると、かけすて保険+NISAのほうが保障が遥かに手厚くなります。

しかし、期待リターンを年率3%と低く見積もると、返戻率ではニッセイ学資保険のほうが少し良いという結果でした。

- 契約者:30歳(男性)

- こども:0歳

- 払込期間:18年払

- 保険料(積立額):13,130円

- NISAの投資先:eMAXIS Slimバランス(8資産均等型)

- 期待リターン:年率3%と仮定

- かけすて保険:FWD生命 収入保障保険

- かけすて保険の保険期間・払込期間:52歳まで(22年間)

| 保障 | 受取方法 | 保険料 | 累計保険料 | 受取総額 | 返戻率 | |

|---|---|---|---|---|---|---|

| ニッセイ学資保険 | 保険料払込免除 | 大学入学・在学中・卒業時(満期) | 13,130円 | 283万 | 300万 | 105.7% |

| ①かけすて保険※ ②NISA | ①2,640万 (10万/月) | ②いつでも自由に引出し可能 | 13,130円 (①1,333円+②11,797円) | 290.2万 (①35.2万+②255万) | 301.8万※2 (②337万ー①35.2万) | 103.9% |

| 差額 | 2,640万 | ー | ー | ー | 1.8万 | 1.8% |

※2:18歳時点で年率3%で運用、全額引き出した場合(学費で積立金を全額使うため、運用期間18年間と仮定)

保険は万が一に備えるものです。それなら「かけすて保険」のほうが、ニッセイ学資保険より確実に手厚くなり、あなたの大切な家族を経済的に守ることができます。

\知識豊富なFPが、どこよりも中立的なアドバイス!30秒で予約完結 /

\全国どこでもカメラオフで相談可!NISA開始〜売却サポートあり /

貯金が苦しい…。家計の見直しだけで、教育資金を捻出できる

今の生活で手一杯…さらに教育費の積立なんて無理!

そう感じていませんか? 実は、日々の家計を見直すだけで、今すぐに教育費を積み立て始めることができます。

多くの方が、今の収入にプラスして教育費を貯めるのは難しいと感じています。でも、無駄な支出を減らすことができれば、収入はそのままでも教育費を捻出できる可能性がグッと高まります。

見直しのポイントはココ

家計管理でチェックしたい項目はたくさんありますが、まずは以下の点が見直しやすく効果が高いです。

・通信費:格安SIMへの乗り換えや料金プランの見直しは効果大。

・保険料: 本当にいま必要な保障だけに絞り、重複している保障・いらない保障を削れば効果大。

・固定費::光熱費プランや使っていないサブスクを見直すと、毎月の支出を減らせます。

・食費::外食を減らし、自炊中心の生活にシフトするのも有効(ストレスのない範囲で)

家計簿アプリを活用すると、お金の流れが簡単に把握できます。また、固定費の見直しは一度済ませば、その後もずっと効果が続くのでおすすめです。

家計管理は、教育費を貯めるための第一歩であり、将来お金に困らないための大きな一歩です。

家計管理だけで積立資金を捻出できるならしたい。

でも、正直苦手だし、どこから手をつければ良いかわからない…

このように思うなら、

無理な勧誘がなく、どこよりも中立的なアドバイスが強みと公式HPに記載があり、安心して相談できます。

\知識豊富なFPが、どこよりも中立的なアドバイス!30秒で予約完結 /

\全国どこでもカメラオフで相談可!顔出しなしは心理的にお金の相談がしやすく好評! /

【体験談】現役FPの教育費の備え方!保険に頼らず5年で400万貯められた話

「貯金したいけど、なかなかお金が貯まらない…」「強制的な貯金で、普通預金より少しでも増えれば…」と、かつての私は、教育費・老後など将来のための積立をしようとドル建て保険に入りました。

しかし、保険でコツコツ積み立てていたのに、15年経ってもほんの少ししか増えない現実に気づき、「このままじゃダメだ!」と方針転換。そこから保険以外まで資産形成の視野を広げ、5年間で400万円の貯金に成功しました!

以前は職業柄、保険での積立が安心だと思っていました。

「もっと効率よくお金を増やしたい!」そう強く思い、私が実践した方法はたった3つです。

- 児童手当を全額ジュニアNISAへ(現在ジュニアNISAは廃止)

- 親族からのお祝い金や余剰資金の一部をジュニアNISAへ、残りを普通預金に

これだけで、気づけばまとまった金額が貯まっていました。

さらに家計の見直しで固定費を削減。ムダな保険や携帯料金の見直し効果が想像以上に大きかったです。

家計を見直したことで生活満足度を大きく下げることなく、家計見直し前より貯金額アップ!結果的に、5年で400万円を貯められましたが、この方法は、誰でも簡単にできる再現性の高い方法です。

もしあなたが「貯金がなかなかできない…」と悩んでいるなら、積立方法に固執せず、ぜひ私の体験談を参考にしてみてください。

ちなみに、家計見直しの具体的な内容(金額・どう見直したか)を、今後まとめて記事にする予定なのでお楽しみに。

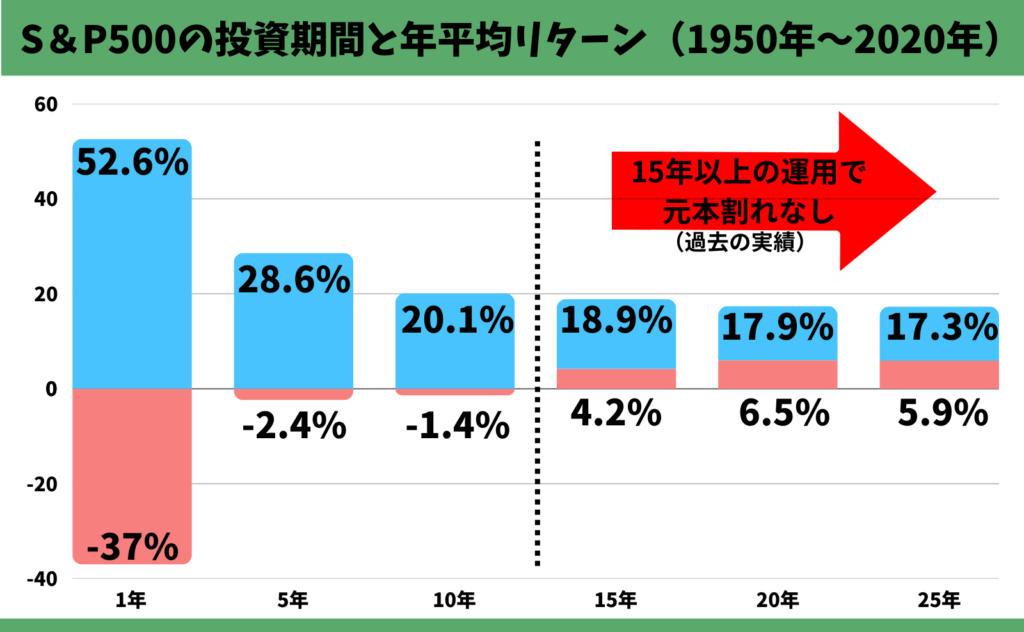

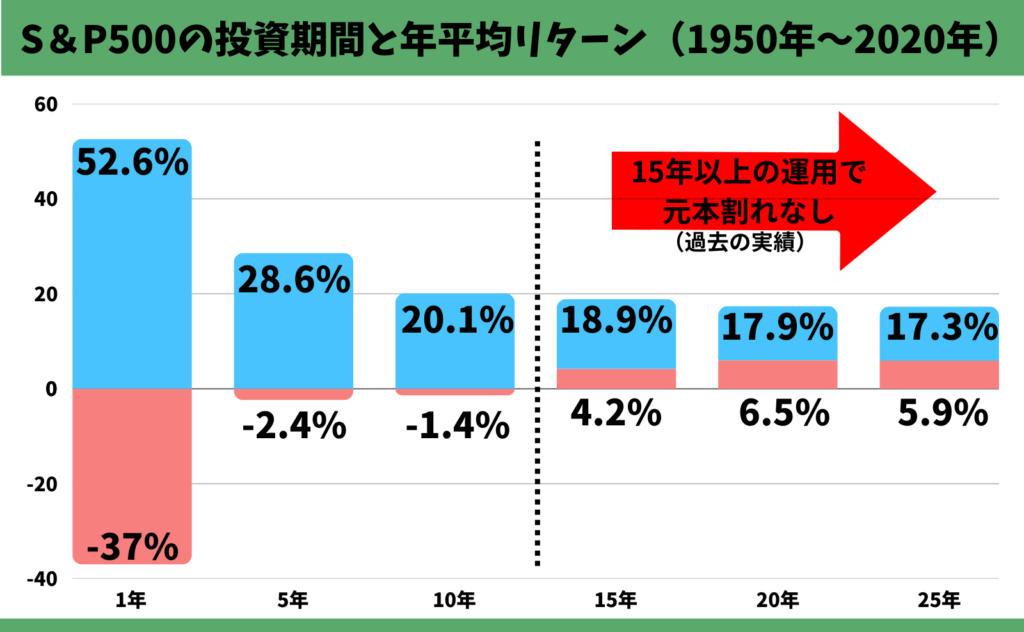

15年以上の運用ができるなら、NISAがオススメ

積立のゴールが15年以上先に使う予定のお金なら、リスクは上がってしまいますが、NISAを通して株式メインの優良投資信託への積立投資したほうが、積立金が増える可能性が高いです。

たとえば、王道中の王道「S&P500インデックスファンド」で、毎月1.5万円を積立し、過去の平均リターン年率10.5%だった場合はこの通りです。

S&P500インデックスファンド一つで、米国の優良企業500社にまるっと投資できる

S&P500インデックスファンドとは、アメリカの代表的な株価指数「S&P500」に連動する投資信託のこと。S&P500は、米国の優良企業500社(Apple、Google、Amazonなど)の株価を反映しており、経済成長とともに長期的に上昇してきた実績があります。

【特徴】

✅ 分散効果:1つのファンドで500社に分散投資できる

✅ 長期運用向き:歴史的に右肩上がり(過去のデータでは15年以上で元本割れなし)

✅ 低コスト:アクティブファンドより手数料が安い

✅ ほったらかしOK:定期的に積み立てるだけで運用可能

初心者でも始めやすく、長期的な資産形成に向いている投資商品として有名です。

ニッセイ学資保険は、返戻率が良いケースで105%ほどであることを考えると、返戻率に雲泥の差が出ます。

NISAで積立投資した方が、お金が増えるなら魅力的。

でも、損するのはこわい…

ちなみに、投資の名著『ウォール街のランダムウォーカー』によると、過去70年(1950年から2020年)でS&P500で15年以上運用していたなら、「どの15年を切り取っても元本割れがなかった」という客観的データがあります。

S&P500インデックスファンドは学資保険より、ハイリスク・ハイリターンな資産形成方法なのは間違いなく、元本割れを許容できないならやめたほうがいいです。

しかし、ニッセイ学資保険に18年もの時間を費やし、少ししか積立金が増えないことに疑問や不満を感じるなら、積立金の一部だけでもNISAで積立投資をしてみてはいかがでしょうか。

保険だけで教育費を貯めるより、NISAも組入れて考えた方が、確実に将来のお金の不安を解消できるのでオススメです。

\知識豊富なFPが、どこよりも中立的なアドバイス!30秒で予約完結 /

\全国どこでもカメラオフで相談可!NISA開始〜売却サポートあり /

【暴露】保険営業の本音!?コソッと裏話

- 学資保険は儲からない!売りたくないのが本音

- 終身保険、ドル建て保険、変額保険を契約してほしい

- 学資保険だけの契約で終わらせない

学資保険は儲からない!売りたくないのが本音

学資保険の契約をたくさんもらっても、ほとんど儲かりません。

例えば、保険料1万円の学資保険を契約した場合、保険営業に入る販売手数料は1,000円あれば良いほうです。

終身保険、ドル建て保険、変額保険を契約してほしい

保険営業からすると儲からない学資保険より、終身保険やドル建て保険、変額保険を学資保険代わりにするよう提案してくるケースは非常に多いです。

<保険料1万円だった場合の手数料イメージ>

・学資保険:販売手数料1,000円ほど

・終身保険:販売手数料2万〜4万円ほど

・ドル建て保険:販売手数料6万〜10万円ほど

・変額保険:販売手数料6万〜11万円ほど

保険会社・保険営業もボランティアではなく、契約をとることで生活費を稼いでいます。学資保険より条件がよく見えても、100%善意で勧めてきている訳ではないことを理解しておきましょう。

学資保険だけの契約で終わらせない

保険営業からすると、学資保険だけの契約で終わらせてしまうと、商売あがったりです。

そのため、他の生命保険や医療保険、がん・三大疾病保険、自動車保険や火災保険など、ありとあらゆる他の保険まで話を広げようとしてきます。

学資保険に入るなら、余計な他の保険に入らないように注意しましょう。

ニッセイ学資保険の注意点

- 【注意点①】教育費の積立はゴールを明確に!

- 【注意点②】保障は20年〜30年あれば十分

- 【注意点③】学資保険はインフレに弱い

【注意点①】教育費の積立はゴールを明確に!

教育費は、大学進学など、使う時期と金額が明確な大きな出費です。

ニッセイ学資保険は、不足分を補うための積立手段の一つとなりえますが、始める前に「いつまでに」「いくら」貯める必要があるのか、明確なゴール設定をすることが不可欠です。

保険商品のスペックの部分しか気にしてなかった…

なんでゴール設定が必要なの?

実際、私が働く現場では、勧められるがまま何となく始めた結果、途中で解約してしまうケースが少なくありません。

学資保険は、時間をかけてお金を育てるもの。途中でリタイアすることを前提とするべきではありません。だからこそ、始める前に明確な目的意識を持つことが、教育費積立成功への第一歩と言えます。

≫教育費が「いつ」「いくら」掛かるか可能性があるのか?目安を確認

≫保険以外まで視野を広げる!資産形成方法の紹介(coming soon)

【注意点②】保障は20年〜30年あれば十分

保険で教育費のために保障を持つなら、20年〜30年あれば、たとえ浪人したり大学院に行っても子供の手が離れる可能性が高いです。

これ以上に保険期間を長くしても、ムダな保障料を払うだけなのでやめたほうがいいです。

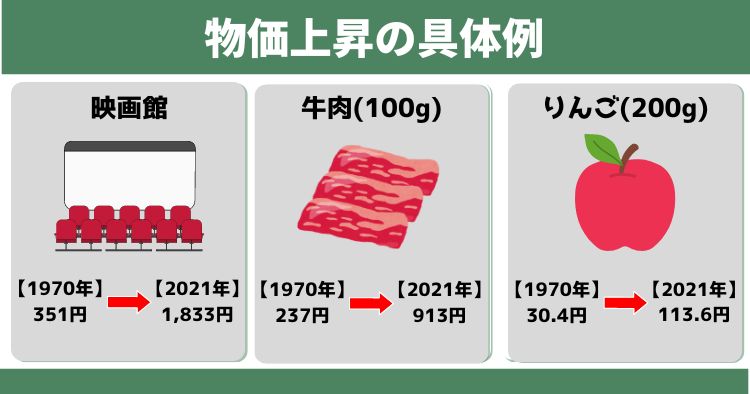

【注意点③】学資保険はインフレに弱い

払込期間を最低10年以上にしなければならず、その間でニッセイ学資保険の利回り以上の物価上昇が起きている可能性があります。

今以上に物価上昇しないと考えるなら、ローリターンな学資保険でも問題ないです。しかし、長い時間を費やし途中解約リスクを負ってもそこまで増えないなら、学資保険だけで教育資金を準備するのをリスクと考える人もいます。

ニッセイ学資保険がオススメな人

- 普通預金より、少しでも増えるならいい

- 途中解約を絶対にしない

- 教育資金をリスクにさらしたくない

- 日本生命の学資保険にどうしても入りたい

- 保険で教育資金を貯めたい

- 個人で投資する自信がない

- 面倒が嫌い!気軽に運用したい

このように考えるなら、ニッセイ学資保険に入るのはありです。

しかし、ムダなく少しでも有利な学資保険に入りたいなら、同等条件で他社比較することをオススメします。

自身で各社学資保険を調べて比較するのは面倒なので、取扱保険会社数が多いFP相談窓口を利用すれば、一括比較することができて楽ちんです。

\東証グロース上場企業が運営の安心感!約60社と提携は業界最高クラス!/

\お客様満足度98.9%!アフラックの取扱あり!/

やめたほうがいい人

- 既に教育費として使える貯金がある人

- 積立金のすべてを、教育費として使える状態にしておきたい

- 個人で投資を始められる人

- 保障はいらない!資産形成目的で考えている人

- 資産形成方法にこだわりがない人

- 15年以上運用するなら、もっと積立金が増えて欲しい人

- お金が必要なタイミングで、積立金を自由に引き出して使いたい人

このような人は、ニッセイ学資保険を含む「貯蓄型保険」に入るのはやめたほうがいいです。

NISAなど保険以外で積立したほうが、ムダなく合理的にお金を貯められます。

「餅は餅屋」という言葉の通り、資産形成なら資産形成に適したものを選びましょう。

\知識豊富なFPが、どこよりも中立的なアドバイス!30秒で予約完結 /

\全国どこでもカメラオフで相談可!NISA開始〜売却サポートあり /

ニッセイ学資保険に入ろうか迷っている人へ

- 返戻率が高くて気になっているが、学資保険選びで失敗したくないから情報収集している

- 保険営業の説明がわかりにくかった

- 保障があってお金が増えるなんて、良い話すぎる。不信感を感じ、自分で調べようと思った

このブログを読んでいる人は、このように感じている人が多いと思います。

学資保険など、保険で教育費を貯めるメリット・デメリット、自分の考えに合っているのか理解した上で入らないと、あとで後悔する可能性が高いです。

読者の方には、そうなって欲しくありません。

- 担当の保険営業の案内に疑問をもった

- 保険以外の具体的な積立方法の案内、返戻率などの数字面の違いの説明を受けていない

- 教育費の積立方法にこだわりがないが、ムダのない方がいい

- 学資保険としてドル建て保険、変額保険などを提案されて迷っている

- NISAやかけすて保険について案内を受けていない

このように思うなら、保険・投資知識が豊富なFP担当!マネーコーチで無料相談がオススメです。

マネーコーチは厳しい審査基準をクリアした、保険・保険以外の金融商品も詳しい知識豊富なFPにスマホやタブレットで全国どこでもオンライン相談ができます。

特定の金融機関に属さない、保険やNISAを含めたあらゆる金融商品に精通したFPが担当してくれるので、最適な資産形成はなにか、学資保険・NISAなど保険以外の金融商品と詳しく比較しながら、あなたに最適な教育費の積立方法が見つかります。

金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、生きていると避けて通れないお金の悩みをなんでも相談できるのがメリットです。

スマホ・タブレットから全国どこでもオンライン相談ができて、押し売りは一切なしとホームページで公言。ノーリスクで相談できるので安心です。

家計相談サービス【マネーコーチ】で気軽に無料相談してみましょう。

\知識豊富なFPが、どこよりも中立的なアドバイス!30秒で予約完結 /

\全国どこでもカメラオフで相談可!NISA開始〜売却サポートあり /

まとめ

同等条件で比較すれば、ニッセイ学資保険より好条件の学資保険が見つかる可能性が高いです。

1社だけしか見ずに学資保険を決めたり、保険以外の積立方法も含めて比較してから決めないと、あとで後悔する可能性が高くなってしまいます。

学資保険は主に「大学・専門学校・短期大学」の進学費用を貯めるためのもので、子供が生まれたばかりだと高校卒業まで18年もの時間があります。

長い時間をかけるなら、同じお金・時間をNISAなど保険以外で積立し、保障が必要なら子供の手が離れるまでの期間(18年〜22年が目安)だけ、かけすて保険に入ったほうがムダがなく合理的です。

お金と時間は有限です。資産形成の遠回りをするのはやめましょう。

\知識豊富なFPが、どこよりも中立的なアドバイス!30秒で予約完結 /

\全国どこでもカメラオフで相談可!NISA開始〜売却サポートあり /

コメント