- 「返戻率が低い」「入る人が少ない」など、学資保険はやめたほうがいいと言われた…

- 学資保険の代わりに違う保険を勧められたけど、違う保険を売りたいだけじゃないかと疑っている。

- そもそも学資保険の需要が少ないなら、なぜ保険会社は販売しているの?

- ポジショントークはうんざり!学資保険をやめたほうがいい客観的な理由を教えて!

教育資金の準備方法について相談をすると「今どき学資保険に入る人は少ない」「学資保険以外でみんな備えている」など、学資保険はやめたほうがいいと言われるケースがほとんどです。

保険販売者から学資保険はやめたほうがいいと言われると、なんだか「信頼できる担当者」と思ってしまいますよね。

実は、学資保険を含む「貯蓄型保険」はやめたほうがいい客観的理由を、保険販売が仕事である保険営業・企業サイトは教えてくれません。

そこでこの記事では、業歴10年超現役FPとして2,000世帯以上の保険・資産形成など「お金の悩み」を解決してきた筆者が、学資保険はやめたほうがいい理由と代替案について、他では教えれくれない客観的情報を教えます。

最後まで読めば、学資保険が向いているのかが分かり、あなたの大切なお金・時間をムダにしないで済みます。

- 学資保険に入るメリットは薄く、やめたほうがいいのは事実

- 学資保険の代わりにドル建て保険・変額保険を勧められたら、入る価値がないので要注意!

- 学資保険だけじゃない!教育費の積立方法はたくさんある!視野を広く持ったほうがいい!

- 体験談!現役FP兼2児の父として、私の教育費の積立方法を紹介

- 保障は「かけすて」、積立は「普通預金&NISA」がムダがなくオススメ!

- 教育資金の準備・保険の悩みは

家計相談サービス【マネーコーチ】がオススメ

\マネーコーチの知識豊富は保険以外の積立方法も教えてくれる!NISAサポートあり /

\相談後、平均積立額+2万円!全国どこでもカメラオフで相談可 /

【学資保険はやめたほうがいい】7つの理由

- 【理由①】返戻率の罠!利回りが低い

- 【理由②】教育費は今後も上昇傾向!物価上昇に弱い

- 【理由③】死亡保障なし!保険なのに保障性が薄い

- 【理由④】子どもの進路が今わかる訳ない!積立金の使い道が制限される

- 【理由⑤】想像以上に厳しい!最後まで保険料を払い続けなければならない

- 【理由⑥】保険特有の手数料が掛かる!資産形成の遠回り!

- 【理由⑦】元本割れリスクがある

【理由①】返戻率の罠!利回りが低い

学資保険を含む金融商品は、「返戻率」より「利回り」が重要です。

基本的にどの金融商品を選ぶとしても「利回り」は一つの指標ですが、学資保険のように返戻率だけしか見ないと、本当に合理的な積立方法なのか、他と比べることができません。

利回り計算すると、途中解約しても元本割れしない「個人向け国債」と利回りがほとんど変わらず、学資保険のほうがリスクの割に利回りが低いからやめたほうがいいと考える人も多いです。

【理由②】教育費は上昇傾向!物価上昇に弱い

20年ほど前と比べて、今の大学に掛かる費用は上がっています。

大学の運営費用の上昇や、少子化による経営悪化を防ぐための学費値上げなど、大学側も収入源の確保しないといけないからです。

堅実にお金を貯められるのは良いですが、18年後の学費は今より上がっていると考えるなら、利回りが低く、物価上昇に弱い学資保険に入るのはやめたほうがいいです。

【理由③】死亡保障なし!保険なのに保障性が薄い

学資保険は契約者である親に万が一のことがあっても、保険料の支払いがなくなるだけで、死亡保障がありません。

生命保険を学資保険の代わりに活用すれば、死亡保障に備えつつ、教育費の積立ができるので、あえて学資保険に入る必要がないと考える人は多いです。

≫①学資保険代わり!オリックス生命の終身保険「ライズ」についてはこちら

≫②学資保険代わり!FWD生命の終身保険「FWD終身」についてはこちら

≫③学資保険代わり!アクサ生命の変額有期保険「ユニットリンク」についてはこちら

【理由④】子どもの進路が今わかる訳ない!積立金の使い道が制限される

学資保険の大きなデメリットの一つは、積立金の使い道が制限される点です。

例えば、こどもの教育資金として学資保険を始めたとします。しかし、子どもが成長するにつれて、海外留学(スポーツや言語等)や起業など、当初は想定していなかった夢や目標を持つかもしれません。

もし学資保険以外で教育費を準備していれば、子どもの進路や状況に合わせて、その時々でデメリットなく自由に積立金を使うことができるので、子どもの進路の選択肢の幅が格段に広がるでしょう。

学資保険は将来の積立金の使い道が限定されるため、「子どもの進路が今わかるわけない!」と考えるのであれば、より柔軟性の高い積立方法を検討することをおすすめします。

【理由⑤】想像以上に厳しい!最後まで保険料を払い続けなければならない

今は大丈夫だと思っても、経済状況の変化が起こり保険料の支払いが厳しくなってしまうケースは多いです。

どんな状況でも、自分のペースで無理なく資産形成を続けられる仕組みの方が、損をするリスクを抑えられるのは明白であり、「学資保険で保険料を固定費にしたくない」と考える人も多いです。

【理由⑥】保険特有の手数料が掛かる!資産形成の遠回り!

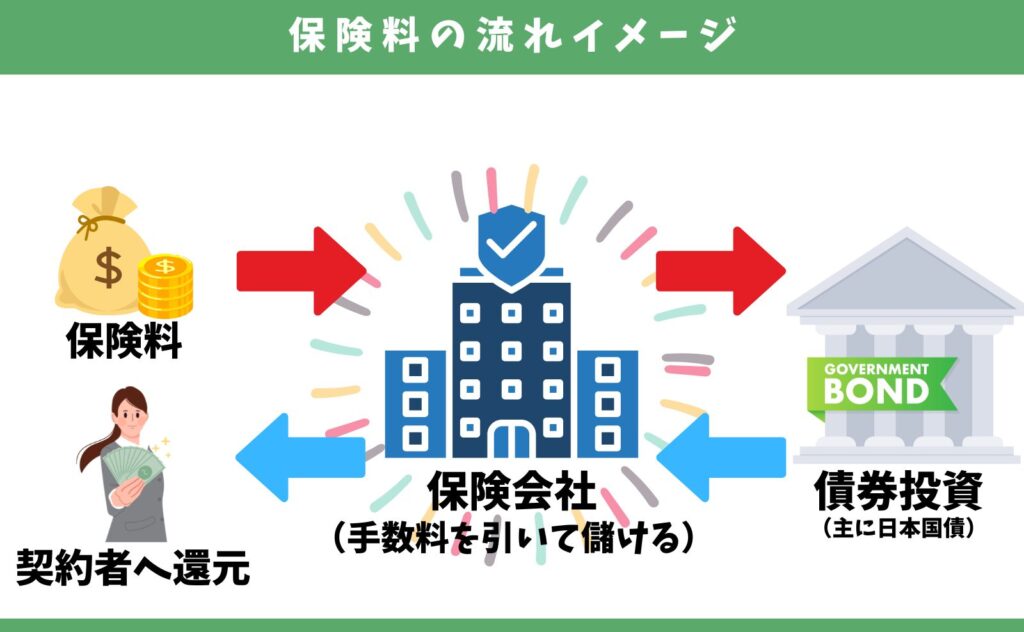

学資保険は保険会社を通して日本国債に積立投資するイメージであり、保険会社を通す以上「保険関係費」という、保険以外では掛からない手数料が保険料から引かれます。

どんな積立方法でも「手数料」は安いほうが積立効率が良くなるので、学資保険を含む「貯蓄型保険」はやめたほうがいいと言われています。

学資保険代わりとして提案されることの多い「ドル建て保険」「変額保険」の保険関係費は、学資保険よりかなり高くなったしまうので注意。

【理由⑦】元本割れリスクがある

学資保険を早期解約・減額したときの解約返戻金は、払込保険料を下回り、損してしまいます。

少しでも途中解約リスクがあるなら、学資保険に入るのをやめたほうが良いです。

学資保険のメリット

- 【メリット①】万が一の有無に関わらず、教育資金を貯められる

- 【メリット②】貯金が苦手!強制的な積立ができる

- 【メリット③】普通預金より有利?50万円までならお金が増えても課税されない!

- 【メリット④】生命保険料控除で所得税・住民税を軽減できる

- 【メリット⑤】相続税対策に有効!死亡給付金は相続税非課税枠が使える

【メリット①】万が一の有無に関わらず、教育資金を貯められる

契約者である、子どもの親に万が一のことがある・なしに関係なく、学資保険を続ける限り、必ず教育資金を貯めることができます。

万が一のときに保険料払込免除という保障があるのは、学資保険のメリットです。

【メリット②】貯金が苦手!強制的な積立ができる

学資保険に入れば、保険料として強制的に口座からお金が引き落とされるので、強制的な積立ができます。

- お金があると使ってしまう体質の人

- 貯金が苦手な人

- 積立商品に頼らずに、貯金をしていく自信がない人

このような人にとって、学資保険で教育資金を貯めるのは有効な手段です。

しかし、「強制的な積立」だけであれば、保険以外でも「定期積立設定」ができるものを選べば、貯金が苦手な人でも同じように積立をしていくことができます。

【メリット③】普通預金より有利?50万円までならお金が増えても課税されない!

学資保険のほとんどが「一時所得税」の対象となり、増えた積立金が50万円以下なら課税されません。

<一時所得税の計算式>

✅総受取額 ー 累計保険料 ー 50万円 ー 2分の1 = 一時所得税

(例)学資保険金300万 ー 累計保険料280万 ー 50万 ー 2分の1 = 0円(課税されない)

しかし、一時所得税にするには「契約者」と「受取人」を同一にしなければならず、そうでない場合は課税区分が変わってしまうので注意が必要です。

【メリット④】生命保険料控除で所得税・住民税を軽減できる

年間の払込保険料に応じた、生命保険料控除を受けられます。

【メリット⑤】相続税対策に有効!死亡給付金は相続税非課税枠が使える

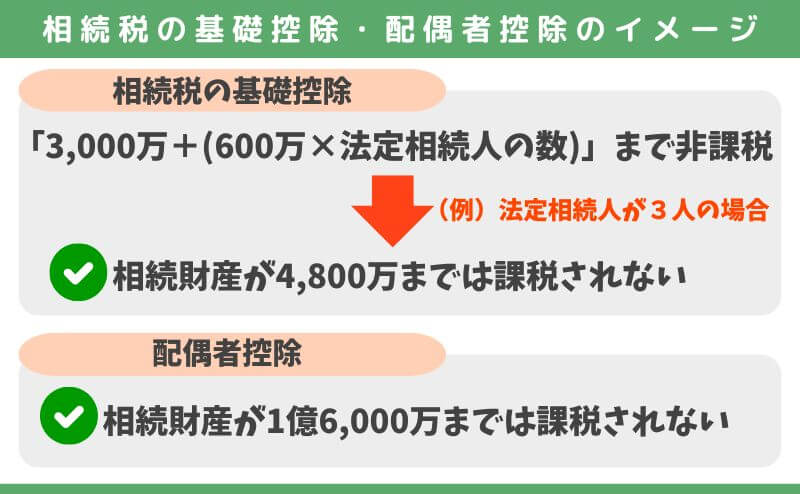

万が一のことがあったときの「死亡給付金」は、相続税非課税枠が使えるので、相続税対策としても有効です。

しかし、相続税には「基礎控除」と「配偶者控除」があります。控除額以上の相続財産がない限り、死亡給付金の相続税非課税枠を気にしなくて大丈夫です。

保険会社が学資保険を販売する、たった一つの理由

「学資保険に入る人は少ない」という状況にも関わらず、保険会社が販売を続けている理由は、「他の保険を売るためのまき餌」としての存在価値があるからです。

たとえば、学資保険の話から入って、生命保険、医療保険など他の保険を営業されるケースは多く、保険営業からすると営業成績に直結する、学資保険以外を販売することの方が重要度が高いと言えます。

もし学資保険を検討するなら、余計な保険に入らされる心配がないFP相談窓口で相談するのがオススメです。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どもに使えるお金が増やせる!/

学資保険に入るのをやめたほうがいい人

- 既に教育資金の準備ができている人

- 教育資金の準備方法にこだわりがない人

- 子どもの進路なんてまだわからない!いつでも自由にお金を使える状態にしておきたい人

- 途中解約する可能性がある人

- 積立額の調整をいつでも自由に!長く続けやすい仕組みがいい人

- 同じお金・時間をかけるなら、もっとお金が増えて欲しい人

- 10年以上先に使うお金を貯めたい人

このような人は、保障が薄く、利回りが低い学資保険に入るのはやめたほうがいいです。

この記事内でも体験談として解説していますが、学資保険にこだわらずに保険以外で積立したほうが、ムダなく合理的にお金を貯めることができます。

「餅は餅屋」という言葉の通り、資産形成なら資産形成に適したものを選びましょう。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どもに使えるお金が増やせる!/

学資保険がオススメな人

- どうしても学資保険に入りたい人

- 普通預金より少しでも増えれば十分と考えている人

- 既に一人目の子どもで学資保険に入っており、同じように準備したい

- 両親からの援助があり、学資保険に入る約束をした

- 「学資保険に入っている」という安心感を得たい

このように、学資保険じゃないといけない理由があるなら、検討して問題ないです。

もし入るなら、学資保険に一点集中して積立をするより、学資保険以外の積立方法と組み合わせて考えたほうが、資産バランスがよくなり、「使い勝手の良い頼れる貯金」になるのでオススメです。

保険営業に相談しても、ドル建て保険や変額保険など、保険の枠の中の提案しか期待できません。

学資保険と並行して、違う積立方法をすることに興味があるなら、保険以外の金融商品も教えてくれる知識豊富なFPに相談がオススメです。

≫【2025年最新版】現役FPオススメ!教育費の相談窓口ランキング

≫【2025年最新版】現役FPオススメ!タイプ別・学資保険ランキング

\マネーコーチのFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どもに使えるお金が増やせる!/

学資保険以外でもOK!教育費の積立方法

学資保険にこだわらなければ、教育費の積立方法はたくさんあります。

- 普通預金

- 定期預金

- 個人向け国債

- 貯蓄型保険(学資保険、終身保険、養老保険、ドル建て保険、変額保険等)

- 債券投資(国債、社債等)

- 投資信託(NISA含)

- 株式投資 など

さらに、高校生以下の子どもの親(748名)へ教育費の準備方法をどうしているかアンケートをとった結果はこの通りです。(ソニー生命の「子どもの教育資金に関する調査2025」複数回答可より)

- 54.3%:銀行預金で準備

- 38.4%:学資保険

- 24.1%:資産運用(株式投資、投資信託、NISA)

- 13.4%:財形貯蓄

- 10.0%:生命保険(学資保険以外)など

学資保険で教育費の準備をしている割合は多いのは事実です。しかし、積立方法にこだわりがないなら、視野を広げて探したほうが、確実に良い教育費の準備ができるのは間違いないでしょう。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どもに使えるお金が増やせる!/

【保険販売者・FP・2児の父として】3つの視点からの体験談

- 【保険販売者側としての本心】学資保険はやめて!ドル建て保険・変額保険を売りたい

- 【FPとしての本心】保険は最低限「かけすて」だけで十分!貯蓄型保険は資産形成の遠回り

- 【私の積立方法はコレ】普通預金・NISAで教育費の準備

【保険販売者側としての本心】学資保険はやめて!ドル建て保険・変額保険を売りたい

保険販売者としての体験談ですが、学資保険の相談だったとしても、ドル建て保険・変額保険を売るために学資保険はやめたほうがいいという提案をしていました。

なぜなら、学資保険の販売手数料は非常に低く、ドル建て保険・変額保険を売ったほうが営業成績を作りやすかったからです。

今でこそ「顧客利益を無視した、自己中心的な提案だった」と猛省しており、信頼してもらっていた相談者には非常に申し訳なく思っていますが、保険の相談窓口は過去の私のような考え方の保険営業がほとんどです。

実は、ドル建て保険・変額保険に入るより、同じお金・時間をNISAに充てたほうが顧客利益が高く、資産形成の近道であることを、保険販売が仕事の保険営業は不利になるので教えません。

【FPとしての本心】保険は「かけすて」だけで十分!貯蓄型保険は資産形成の遠回り

FPとして客観的にみて、学資保険に入るメリットはほとんどなく、保険に入るとしてもかけすて保険だけで十分です。

学資保険・ドル建て保険・変額保険などの貯蓄型保険は、保険以外で積立すれば払う必要のない「保険関係費(手数料)」が引かれてしまい、積立効率が悪く、保障性も薄いからです。

保障が必要なら、子どもの手が離れるまでの間だけ最低限の保障をかけて、浮いた保険料を積立したほうが良いです。

【私の積立方法はコレ】普通預金・NISAで教育費の準備

私はNISAでインデックスファンドへの積立投資を軸に、並行して普通預金で積立をして教育費の備えをしています。

NISAの積立投資は元本保証がなく、積立金を使うであろう進学時期に大暴落が起きて、大きく元本割れする可能性は十分あるので、その場合にNISAを取り崩して使わなくて済むように、普通預金での貯金も並行しています。

教育費の積立方法を一つに絞って行う必要がありません。私の積立方法が正解とは思いませんが、現時点で学資保険を含む貯蓄型保険以上の成果となっています。

もし積立方法で悩んでおり、学資保険にこだわっていないなら、2児の父兼FPとして「NISA&普通預金」はオススメです。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どもに使えるお金が増やせる!/

学資保険の3つの注意点

- 【注意点①】比較する対象・提案のされ方次第で良くも悪くも見えてしまう

- 【注意点②】ドル建て保険・変額保険はやめたほうがいい

- 【注意点③】学資保険だけで教育費の積立をするのもリスクが大きい

【注意点①】比較する対象・提案のされ方次第で良くも悪くも見えてしまう

保険営業は提案した保険がよく見えるように、比較対象や提案する順序を工夫してきます。

例えば、金融知識がまったくない人が普通預金と学資保険を比較されると、学資保険を選ぶ人が多く、学資保険と終身保険なら、保障があって、大きく返戻率が変わらない終身保険のほうが、心理的に選ばれやすくなります。

提案される保険は、比較対象や保険営業のストーリーを含めたセールストーク次第で、良くも悪くも見えてしまうものです。

しかし、教育費で困らない未来を手に入れたいなら、相談者側も視野を広く持つことが重要です。

【注意点②】ドル建て保険・変額保険はやめたほうがいい

保険営業からすると、学資保険をエサにドル建て保険や変額保険などを販売したいと思っています。

たとえば、保険営業から「学資保険はやめたほうがいい」と言われると、保険を勧めない担当者に信頼を感じやすいものです。

しかし、保険営業の本心は学資保険以外を売ることなので、「学資保険を勧めない = 信頼できる担当者」と安易に思ってしまわないように注意したほうが良いです。

≫学資代わり?アクサ「ユニットリンク」とNISAどっちが教育資金向きか徹底解説!

【注意点③】学資保険だけで教育費の積立をするのもリスクが大きい

学資保険だけに集中して教育費の積立をするのも、一つのリスクです。

学資保険の利回りは低く、将来の教育費が学資保険の利回り以上に上がってしまったら、学資保険だけで教育費を補うことが難しくなるからです。

それなら、学資保険に充てる予定だった積立金の一部を、NISAで積立すれば、学資保険だけで積立するより教育費で困る可能性が低くなります。

<積立先・積立額の分散イメージ>

毎月2万円を18年かけて積立する場合

・学資保険に全額積立:432万 → 18年後:475万(返戻率110%)

・学資保険とNISAに1万円ずつ積立:432万円 → 18年後:586万(返戻率:135%)※

※NISAは投資信託の平均リターン年率5%で計算。586万の内訳は学資保険:237万 + NISA:349万

特にこだわりがないのであれば、少しの工夫で教育費のために使えるお金を増やせる可能性があるので、学資保険だけで積立するのはやめたほうがいいです。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どもに使えるお金が増やせる!/

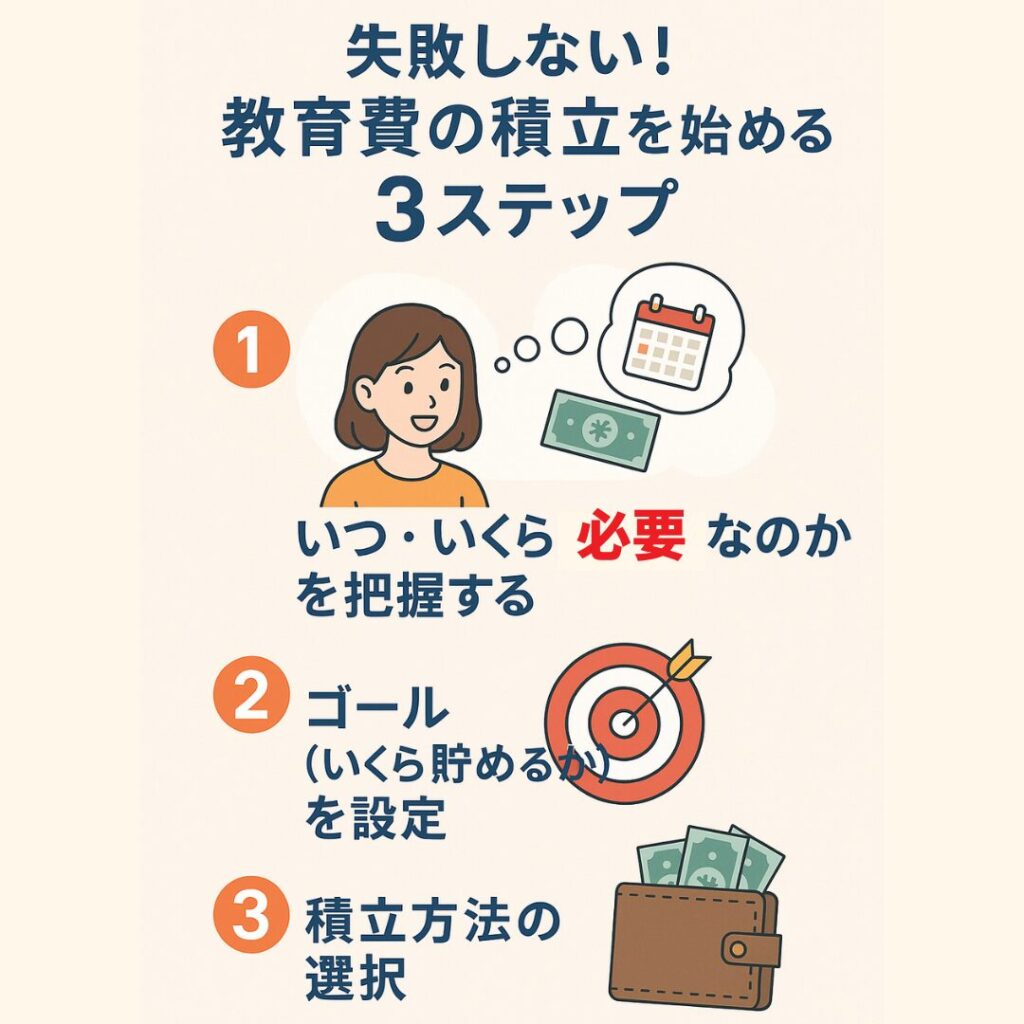

学資保険に入りたい!失敗しない3つの手順

学資保険に入るとしても、学資保険以外で積立するとしても、教育費の積立を始める前の手順は一緒です。

教育費の積立で失敗したくないなら、ステップ①とステップ②はとても重要です。

教育費の目安がわからない人や、いくら貯めればわからない人は、別記事で詳しく解説してますので参考にしてください。

まとめ

教育費の積立方法にこだわりがないなら、学資保険に入るのはやめたほうがいいです。

利回りが低く、保障が薄い学資保険にあえて入るメリットがなく、子どもが大きくなるまでの時間を有効に使うことができません。

子どもが小さく、10年以上先に使うお金を貯めるなら、NISAを軸に積立したほうが期待リターンが高く、物価上昇にも負けない資産が作れる可能性が高いのでオススメです。

お金や保険のことを考えるのが面倒と思う人も多いですが、その感情は積立を始めるまでだけです。

効率よく教育費を貯めて、子どものために使えるお金を大きくしたいなら、学資保険や貯蓄型保険に固執せず、NISAなど保険以外で積立するのがFPとしてオススメです。

\マネーコーチのFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どもに使えるお金が増やせる!/

コメント