- 学資保険よりユニットリンクのほうが、保障が手厚く、お金が増えるから良いと勧められた…

- 候補としてありだと思ったけど、学資保険やNISAより良いのかな…

- 教育費の積立だから、大きなリスクを取りたくない。

- ユニットリンクで教育資金の積立はありなのか、客観的情報を教えて!

「いまの運用実績が年率10%以上」「万が一のとき、死亡保障があったほうが安心」など、学資保険の相談をしたのにユニットリンクを勧められるケースが多いです。

学資保険にこだわりがない人なら、死亡保障があってリターンが高いと聞くと、魅力的に感じますよね。

実は、教育資金準備のためにユニットリンクはやめたほうがいいことを、営利目的の保険営業・企業サイトは教えてくれません。

そこでこの記事では、2児の教育資金準備をいま頑張っている真っ只中。業歴10年超FPとして2,000世帯以上の保険・資産形成など「お金の悩み」を解決してきた私が、ユニットリンクは教育資金準備に適しているのか、体験談も交えつつ客観的情報を教えます。

最後まで読めば、この保険に学資保険として入る価値があるかどうかがわかり、あなたの大切なお金・時間をムダにしないで済みます。

- 学資保険代わりで、ユニットリンクに入る価値がない理由

- 死亡保障と保険料払込免除は、この保険に入る理由にならない

- 元本割れリスクを抑えたい、積立金を増やしたいならNISAがオススメされる理由

- 保障が必要なら、子供の教育期間だけ、かけすて保険に入るほうがコスパが良い根拠

- 貯蓄型保険はやめたほうがいい!筆者の体験談

- 学資保険代わりに、ユニットリンクを提案してくる裏事情はこちらをチェック

- 教育費の積立・保険の悩みは

家計相談サービス【マネーコーチ】がオススメ

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK/

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

損するリスク大幅減!教育費積立は「いつ・いくら」必要かゴール設定が大切

教育費は、大学進学など、使う時期と金額が明確な大きな出費です。

ユニットリンクは、不足分を補うための積立手段の一つとなりえますが、始める前に「いつまでに」「いくら」貯める必要があるのか、明確なゴール設定をすることが不可欠です。

保険商品のスペックの部分しか気にしてなかった…

なんでゴール設定が必要なの?

実際、私が働く現場では、勧められるがまま何となく始めた結果、途中で解約してしまうケースが少なくありません。

長期投資は、時間をかけてお金を育てるもの。途中でリタイアすることを前提とするべきではありません。だからこそ、始める前に明確な目的意識を持つことが、教育費積立成功への第一歩と言えます。

≫教育費が「いつ」「いくら」掛かるか可能性があるのか?目安を確認

≫貯蓄型保険じゃない積立方法も紹介!学資保険はやめた方がいい理由はこちら

ユニットリンクのデメリット

- 【デメリット①】手数料が高い!損するリスクが比例する

- 【デメリット②】運用商品として客観的にみて、運用効率が悪い

- 【デメリット③】契約10年未満は解約控除ペナルティあり

- 【デメリット④】損する可能性がある

- 【デメリット⑤】経済状況の変化に弱い?保険料調整の難しさ

- 【デメリット⑥】満期までしか運用できない

【デメリット①】手数料が高い!損するリスクが比例する

ユニットリンクは保険料から引かれる手数料が高く、実際投資されている金額が少なくなります。

| 手数料項目 | 手数料率 |

|---|---|

| ①保険契約の締結・維持および 保険料の収納に必要な費用 | 手数料率の開示なし |

| ②特別勘定の管理に必要な費用 | 積立金額 × 年率0.75%を引く |

| ③基本保険金額保証に関する費用 | |

| ④死亡保障などに必要な費用 (危険保険料) | 手数料率の開示なし |

| ⑤保険料払込免除に関する費用 | 保険料 × 0.1〜0.2%を引く (3大・7大疾病払込免除特約は 別途手数料を保険料から引く) |

| ⑥運用費用 | 投資するファンドによる (パンフレット参照) |

| ⑦解約・減額・払済保険への変更 にかかる費用 | 契約10年未満に限り、保険料払込月数に より最大10%の手数料を引く |

| ⑧積立金の移転にかかる費用 | 月1回は無料、2回目から有料 |

| ⑨年金払特約、年金払移行特約 による年金支払期間中にかかる費用 | 年金額 × 1%を引く |

たくさんの手数料が引かれることで投資原資が少なくなり、保険以外で投資するより、払込保険料以上にお金が増えるまでに時間が掛かります。

学資保険として使うなら、15年〜18年後を目安に解約返戻金を使うイメージなので、少しでも早く払込保険料以上に増えてくれないと困ります。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

【デメリット②】運用商品として客観的にみて、運用効率が悪い

たとえ年率6%で運用できていても、実際の利回りはもっと低いです。

【ぽよんさんの体験記をnoteより抜粋】

契約9年目、運用実績が年率8%以上なのに、返戻率がわずか103%(実質利回りを計算すると年率0.6%)にしかならず、運用効率の悪さを指摘しています。

※9年で年率8%以上なら、返戻率が157%以上ないとおかしい

え?年率8%以上なのに実質利回り0.6%なら、残りの7.4%の増加分はどこへいったのでしょうか。答えは、保険会社の懐です。

同じ年率リターンで比較すると、運用効率の悪さがより鮮明になります。

- 年齢:30歳

- 性別:男性

- 保険料:2万円

- 保険期間・払込期間:25年(ユニットリンク)

※18年後の運用成果で比較。運用益への課税は計算に含まず。

| 死亡保障 | 18年後の累計額 | 18年後 年6%の場合 (返戻率) | |

|---|---|---|---|

| ユニットリンク | 742万 | 432万 | 640万 (148%) |

| 投資信託(NISA含) | ー | 432万 | 774万 (179%) |

| 差額 | 742万 | ー | 134万 |

運用効率が悪いと、教育費として使えるお金が減ってしまうことになります。せっかく積立するなら、少しでも子どものために使えるお金が多いほうがいいです。

≫【2026年最新版】現役FPオススメ!FPに相談できる教育費の相談窓口ランキング

【デメリット③】契約10年未満は解約控除ペナルティあり

契約10年未満で解約・減額・払済などの変更手続きをすると、解約控除ペナルティを受けて解約返戻金が少なくされます。

解約控除ペナルティの手数料率は、契約月数によって決まりますが最大10%もかかります。

ちなみに、学資保険には解約控除がなく、10年未満の解約返戻金もユニットリンクより大きくなるケースがほとんどです。

【デメリット④】損する可能性がある

ユニットリンクの解約返戻金に元本保証はありません。

教育費は使う時期が明確な大きな支出です。

「堅実に貯めたい」「教育費を減るかもしれないリスクにさらせない」このように考えるなら、入るのをやめたほうがいいです。

【デメリット⑤】経済状況の変化に弱い?保険料調整の難しさ

子供が成長するまでの間には、予測できない経済状況の変化が起こりうるものです。

転職、病気、離婚… 今は安定していても、将来、保険料の支払いが厳しくなる可能性は決してゼロではありません。

しかし、ユニットリンクでは、保険料を柔軟に調整することが難しいです。

一時的に支払いをストップしたり、経済状況に合わせて積立額を細かく変更したりといった融通が利きません。

どんな状況でも、自分のペースで無理なく資産形成を続けられる仕組みの方が、結果的に損をするリスクを抑えられるのではないでしょうか。

デメリットなく積立ペースを調整できたほうが、ストレスなく続けられるから心理的に安心感がある。

【デメリット⑥】満期までしか運用できない

ユニットリンクは満期があるため、満期時の運用状況で保険金を受け取る必要があります。大学進学しなかったり、教育費が不要になった場合でも、満期日までしか運用できません。

そのため、「もう少し運用したい」「別の用途に充てたい」「子供が大きくなってから渡したい」といった希望があっても、満期を迎えると受け取らざるを得ない点はデメリットと言えるでしょう。

メリット

- 【メリット①】死亡保障がある

- 【メリット②】保険料払込免除特約をつけられる

- 【メリット③】学資保険より積立金が増える可能性がある

- 【メリット④】生命保険料控除が使える

- 【メリット⑤】相続税非課税枠が使える

- 【メリット⑥】投資先をスイッチングで変更できる

【メリット①】死亡保障がある

ユニットリンクには死亡保障があり、万一の際、払込保険料以上の保険金を遺せます。

ただし、子どもの成長と共に死亡リスクは低下するため、かけすて保険の方が低コストな場合が多いです。(詳細は記事内参照)

【メリット②】保険料払込免除特約をつけられる

ユニットリンクには、重い病気などで保険料が免除になる特約があります。

ただし、この特約をつけると保険料が上がり、ユニットリンクの運用効率を下げてしまいます。 子どもの手が離れるまでの期間に重い病気にかかる可能性はゼロではありませんが、所定の状態に該当する可能性は低いです。

病気になったらすぐ保険料免除じゃなく、保険会社が定める所定の状態に該当しないとダメなんて…。結構きびしい…

保障を重視するなら「かけすて保険」、資産形成を重視するなら「NISAなど保険以外」で検討する方が合理的です。

保険料払込免除特約ありきでユニットリンクを選ぶのは、慎重になるべきでしょう。

【メリット③】学資保険より積立金が増える可能性がある

運用次第で、ユニットリンクは学資保険より高いリターンを期待できます。

しかし、「増える可能性がある = 減る可能性もある」ということです。元本割れリスクを許容できる人だけが検討する保険です。

≫問い合わせの多い学資保険①:フコク生命「みらいのつばさ」についてはこちら

≫問い合わせの多い学資保険②:かんぽ生命「はじめのかんぽ」についてはこちら

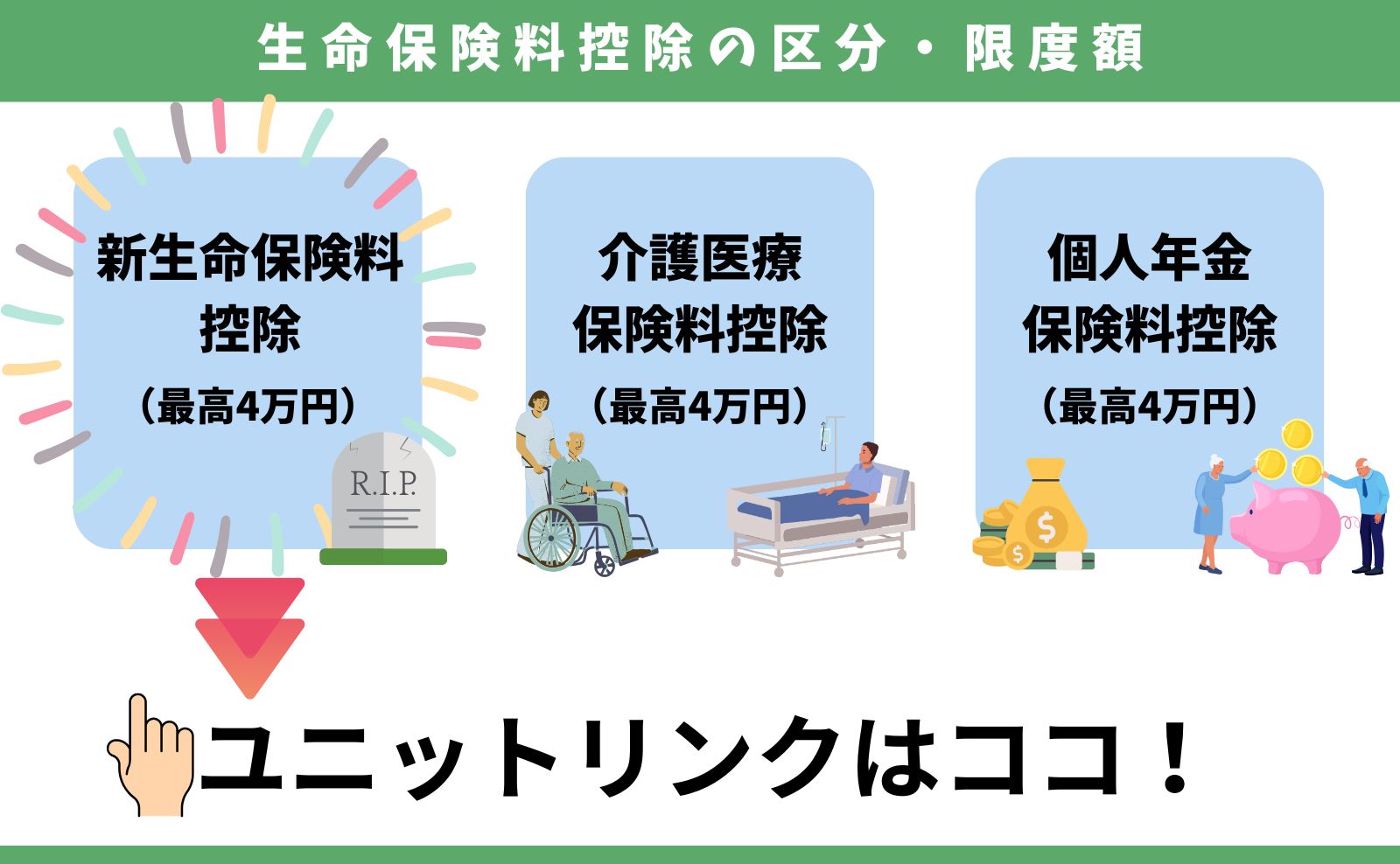

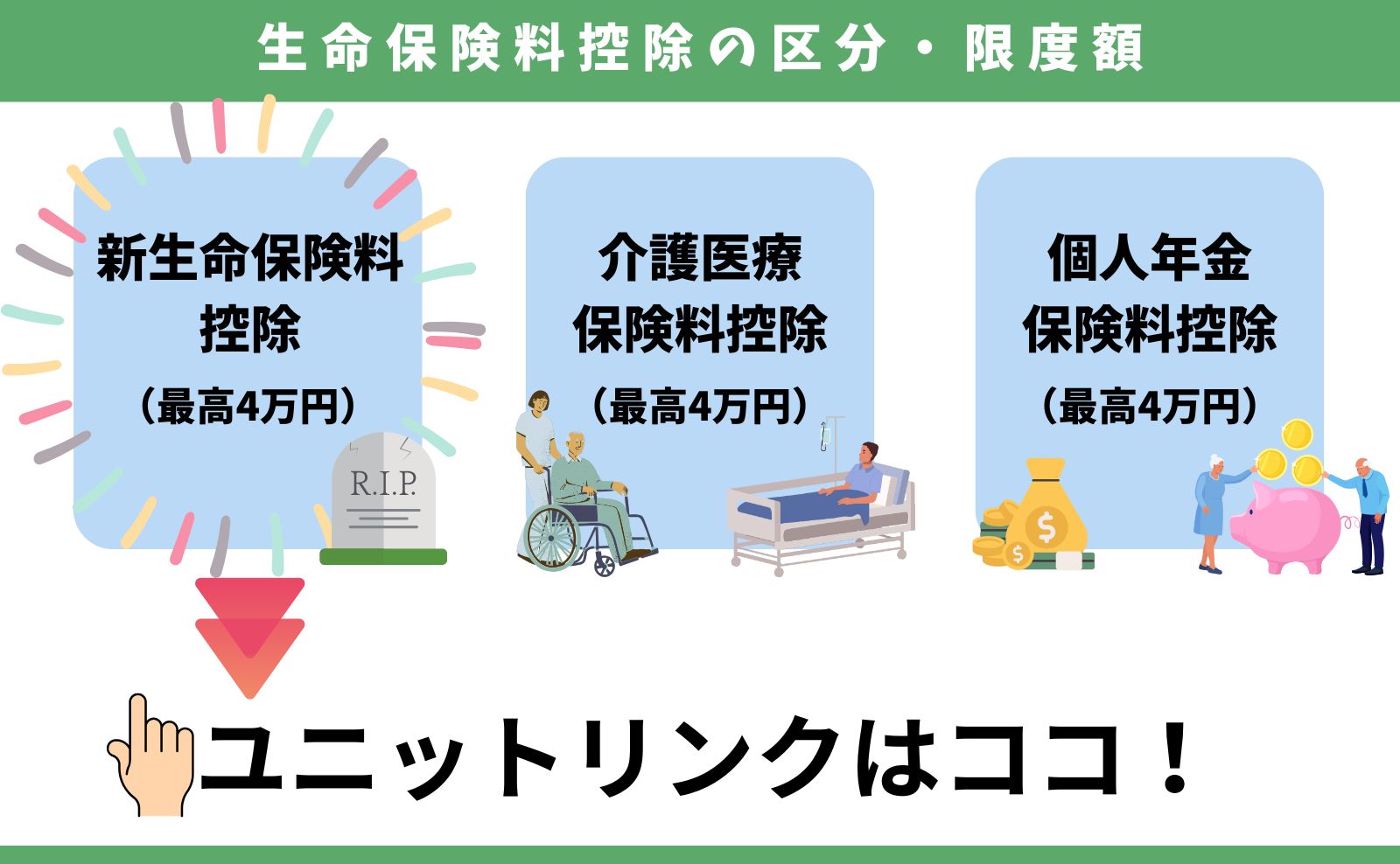

【メリット④】生命保険料控除が使える

年間の払込保険料に応じた、生命保険料控除を受けられます。

ユニットリンクは「新生命保険料控除」の枠です。既に加入中の保険で控除枠を限度額まで使っていたら、ユニットリンクに入っても今以上の控除は受けられません。

【メリット⑤】相続税非課税枠が使える

ユニットリンクの死亡保険金は、相続税非課税枠の対象です。

受取人を指定すれば、死亡保険金は受取人固有の財産になり、遺産分割の対象となる相続財産に含まれません。

相続税非課税枠が使え、お金に名前をつけて遺せるのは保険特有のメリットです。

【メリット⑥】投資先をスイッチングで変更できる

ユニットリンクでは、投資先を月1回無料で変更できるスイッチングという仕組みがあります。しかし、実際には頻繁に利用する人は多くありません。

主な用途としては、満期が近づいたときに、相場の変動リスクを抑える目的で使われることが多いです。

といった具合です。ただ、NISAや投資信託でも、売却と再購入のタイミングを工夫すれば同様の調整が可能です。加えて、ユニットリンクのスイッチングは、移転先が特別勘定内に限られるという制約もあります。

もしスイッチングを積極的に活用したいのであれば、最初からNISAで運用する方が、経済危機やインフレ時に強いとされる金(ゴールド)の投資信託などにも投資できるので、よりリスクを分散させる自由な選択肢を持つことができます。

ユニットリンクと学資保険の違いを比較

ユニットリンクと学資保険の最大の違いは「保障」で、万が一のときユニットリンクはすぐ死亡保険金が受け取れるのに対し、学資保険は保険料の支払いが免除されるだけで保険金をすぐ受け取れません。

| ユニットリンク | 学資保険 | |

|---|---|---|

| 保障 | 死亡保障 | 保険料払込免除 |

| 最低保証 | 死亡保障:あり 解約返戻金:なし | あり |

| リスク | 大きい | 普通 |

| 積立金の受取り | 解約・減額・満期で受取る | 決められた時期に支給 |

では、返戻率にどれくらいの差があるのでしょうか。

比較してみると、ユニットリンクは18年後の運用成果次第ですが、年率6%を想定するなら学資保険より積立金を大きく増やせる可能性があります。

- 年齢:30歳

- 性別:男性

- 子どもの年齢:0歳

【ユニットリンク】

・保険料:2万円

・保険期間・払込期間:25年

【学資保険】

・保険会社:日本生命 ニッセイ学資保険

・払込期間:18歳

・保険料:20,025円

※18年後の運用成果で比較。運用益への課税は計算に含まず。

| 死亡保障 | 累計保険料 | 18年後 年6%の場合 (返戻率) | |

|---|---|---|---|

| ユニットリンク | 742万 | 432万 | 640万 (148%) |

| 学資保険 | ー | 432万 | 447万 (103%) |

| 差額 | 742万 | ー | 193万 |

ユニットリンクは積立金を増やせる可能性がある反面、減ってしまうリスクもあるので、損するリスクを許容できない人はやめたほうがいいです。

保険に入っても並行して貯金をしていくなら、ユニットリンクもありかも!

もしユニットリンクが検討の余地ありなら、「NISAにしておけばよかった」と後悔する人も多いので、加入前にNISAとの特徴・期待リターンの違いを理解した上で、この保険にするかどうかを決めましょう。

【2026年最新版】現役FPオススメ!タイプ別・学資保険ランキング

ユニットリンクとNISAの違いを比較

ユニットリンクと比較されることの多いNISAには、保障がありません。しかし、保障がない点を除けば、NISAのほうが使い勝手がよく優れた制度といえます。

| 保障 | 積立限度額 | 積立額の 増額・減額 | 積立停止・再開 | 積立金の途中引出 | 運用期間 | 税金 | |

|---|---|---|---|---|---|---|---|

| ユニットリンク | 死亡保障 | 契約者で 異なる | 減額が 可能※ | 積立停止 が可能※2 | 可能※3 | 満期まで | 一時所得税 贈与税 相続税 |

| NISA | なし | 年360万(生涯1,800万) | 可能 | 可能 | 可能 | 無期限 | 非課税 |

特徴だけ比較すると「保障がいらない人」「運用目的の人」なら、NISAを選んだほうが長く続けやすく、運用益非課税にできるメリットが大きいです。

同じ年率リターンだった場合で、運用成果を比較すると、ユニットリンクの運用効率の悪さが際立ちます。

- 対象者:30歳(男性)

- 保険料:2万円

- 保険期間・払込期間:25年(ユニットリンク)

※18年後の運用成果で比較。運用益への課税は計算に含まず。

| 死亡保障 | 18年後の累計額 | 18年後 年6%の場合 (返戻率) | |

|---|---|---|---|

| ユニットリンク | 742万 | 432万 | 640万 (148%) |

| NISA | ー | 432万 | 774万 (179%) |

| 差額 | 742万 | ー | 134万 |

ユニットリンクで勧められることの多い投資先「世界株式プラス型」「外国株式型」なら、同じファンドにNISAを通して100円から投資可能です。

運用費用だけならユニットリンクのほうが安いですが、保険関係費など目に見えないコストを含めた総合的な手数料はNISAより高いです。

しかし、子供が小さいうちは保障が必要になる家庭が多く、NISAだと保障がありません。それなら、かけすて保険を子供の手が離れるまでの期間だけ入れば、合理的に保障の問題を解決できます。

<かけすて保険のイメージ>

※保障:1,500万、保険期間:25年、30歳男性の場合

・定期保険(SBI生命 クリック定期Neoで試算):2,235円

→ 18年間の累計保険料:48万、25年間の累計保険料:67万

同じ年率リターンでユニットリンクとNISAの差額が18年で134万も出るなら、かけすて保険の18年間の累計保険料のほうがユニットリンクより安くなる可能性があります。

さらにかけすて保険なら、子供の手が離れたときやお金が貯まり保障が要らなくなったときなど、不要に感じればいつでもデメリットなく見直し(解約)できるので、メンテナンスがしやすいのが魅力です。

投資で損するリスクを減らしたい。保障は必要だけど、

ユニットリンクで教育資金を積立ることに固執していない。

このような人なら、NISAと掛けすて保険を組み合わせたほうが、経済合理性の高い備えができるのでオススメです。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

貯金が苦しい…。実は家計管理の見直しをするだけで、教育資金を捻出できる

今の生活で手一杯…教育費なんて無理!

教育費の積立をした方がいいと思いつつも、余裕がないと感じる人は多いです。

実は、日々の家計を見直すだけで、今すぐに教育費を積み立て始めることができます。

多くの方が、今の収入にプラスして教育費を貯めるのは難しいと感じています。でも、無駄な支出を減らすことができれば、収入はそのままでも教育費を捻出できる可能性がグッと高まります。

見直しのポイントはココ

家計管理でチェックしたい項目はたくさんありますが、まずは以下の点が見直しやすく効果が高いです。

・通信費:格安SIMへの乗り換えや料金プランの見直しは効果大。

・保険料: 本当にいま必要な保障だけに絞り、重複している保障・いらない保障を削れば効果大。

・固定費::光熱費プランや使っていないサブスクを見直すと、毎月の支出を減らせます。

・食費::外食を減らし、自炊中心の生活にシフトするのも有効(ストレスのない範囲で)

家計簿アプリを活用すると、お金の流れが簡単に把握できます。また、固定費の見直しは一度済ませば、その後もずっと効果が続くのでおすすめです。

家計管理は、教育費を貯めるための第一歩であり、将来お金に困らないための大きな一歩です。

家計管理だけで積立資金を捻出できるならしたい。

でも、正直苦手だし、どこから手をつければ良いかわからない…

このように思うなら、

無理な勧誘がなく、どこよりも中立的なアドバイスが強みと公式HPに記載があり、安心して相談できます。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

体験談:教育費のために貯蓄型保険に入って後悔

筆者が保険業界に入りたてで無知なとき、将来のための貯蓄としてドル建て保険に入りました。

他の保険より利率が高く、銀行に積立するより良いと思ったからです。

- 加入商品:ジブラルタ生命 低解約返戻金型ドル建て終身保険

- 予定利率:年2.75%

- 払込期間:15年

- 保険料:50米ドル

- 保障額:30,000米ドル

- 目的:将来のための貯蓄として

契約して15年ほどが経ちますが、現在の返戻率は70%ほど、最後まで続けても110%しかありません。

もし同じ期間、投資信託で積立をしていたら、積立金は2倍以上に増えています。

当時の私に保険以外の金融知識があれば、保険で積立をすることはないし、相談者にオススメすることはありません。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

ユニットリンクの注意点

- 【注意点①】保険期間を長くするほど、進学時の元本割れリスクが高まる

- 【注意点②】保障は20年〜30年あれば十分

- 【注意点③】同等の投資先にNISAで投資できる

- 【注意点④】保険料の過払いに注意

- 【注意点⑤】進学のタイミングでの暴落も覚悟しておくこと

- 【注意点⑥】ユニットリンクを子ども名義で入る意味はない

【注意点①】保険期間を長くするほど、進学時の元本割れリスクが高まる

学資保険の代わりに入るのに、保険期間を80歳までなど必要以上に長くされているケースが多いです。

保険期間を長くすると、同じ保険料のまま保障額アップしますが、保険料から引かれる保障料が高くなってしまい、運用効率が悪くなってしまいます。

<保険期間による運用効率イメージ>

・保険期間25年、18年後の返戻率(年率6%の場合):返戻率148%

・保険期間80歳、18年後の返戻率(年率6%の場合):返戻率120%

進学のタイミングで少しでも元本割れリスクを抑えたいなら、保障期間を長くするのはやめたほうがいいです。

【注意点②】保障は20年〜30年あれば十分

ユニットリンク・かけすて保険どちらで保障を持つとしても、20年〜30年あれば浪人しても、大学院に行っても子供の手が離れます。

これ以上に保険期間を長くしても、ムダな保障料を払うだけなのでやめたほうがいいです。

【注意点③】同等の投資先にNISAで投資できる

ユニットリンクで投資できる同等のファンドに、NISAを通して投資できます。

・日本株式プラス型 → ひふみプラス

・世界株式プラス型 → キャピタル世界株式ファンド

・外国株式型 → ニッセイ外国株式インデックスファンド など

稀に「ユニットリンクじゃないと投資できない」など、ユニットリンクに優位性を持たせるために誤った案内をする保険営業がいるので注意してください。

NISAを通せば、保険関係費なしで投資できるので、ユニットリンクで投資するより確実に期待リターンが高いです。

【注意点④】保険料の過払いに注意

お金が増えるなら、保険料をもっと上げて老後に使えるようにしようかな。教育費で困ったら崩せばいいし、結構いいかも!

このように、学資保険の代わりで考えていたはずなのに、さらに先の将来を見据えて高い保険料を設定してしまう人もいます。

百歩譲って、保障が適正範囲内なら良いですが、必要以上の保障になると保険料から引かれる保障料が高くなってしまい、運用効率を下げてしまうだけです。

ユニットリンクに入るとしても必要最低限で入り、浮いたお金はNISAなど保険以外の投資に分散させたほうが、リスクを抑えつつ期待リターンが高くなるのでオススメです。

【注意点⑤】進学のタイミングでの暴落も覚悟しておくこと

10年に一度は世界的な経済ショックが起きており、株価が暴落しています。進学のとき、満期のときに暴落のタイミングが重なるかもしれません。

| 年・名称 | 概要 | 下落率 (S&P500指数) |

|---|---|---|

| 2000年 ITバブル崩壊 | 米ナスダック総合指数など IT関連株の暴落 | 約-49% |

| 2007-2009年 リーマンショック | 米リーマン・ブラザーズ破綻、 世界金融危機 | 約-57% |

| 2018年 クリスマスショック | 米中貿易摩擦・利上げ懸念 | 約-20% |

| 2020年 コロナショック | 新型コロナウイルス拡大による 世界的経済停止 | 約-34% |

| 2022年 世界同時株安 | インフレ・利上げ・ウクライナ危機 | 約-27% |

| 2025年 貿易戦争ショック | 米中全面関税合戦 | 約-23% |

もし240万円を積立して暴落前に300万円だった運用資産が、暴落で150万円になったら…あなたは耐えられますか?教育費としてお金が必要な中、どうやって対処しますか?

教育資金準備に投資商品を組み入れて考えるなら、暴落時でも対処できるようなマインドセットと、一時的に預貯金でカバーするなどの具体的な対応方法を決めておきましょう。

【注意点⑥】ユニットリンクを子ども名義で入る意味はない

贈与のためにユニットリンクを子ども名義で入る提案をする保険営業がいますが、やめたほうがいいです。

贈与するほど資産があるということは、あなたに万が一のことがあったとしても、遺族が経済的に困窮する可能性は低いからです。

<贈与を目的にした契約例>

・契約者:子ども

・被保険者:子ども

・受取人:親

・よくある営業トーク:子どもに死亡保険をプレゼントできる。お金が子どもと一緒に成長する。積立金を少しずつ引き出せば運用益に課税されない等

贈与をしたいなら、保険を通さずに子どもへ毎年贈与をして、ユニットリンクと同じような投資信託で運用したほうが、運用益への課税を考慮しても期待リターンを高くできます。

ユニットリンクの贈与プランで得をするのは、高い販売手数料を稼げる保険営業と保険代理店、ほぼノーリスクで運用益を搾取できる保険会社です。

ユニットリンクを子ども名義で提案されたなら、相談窓口を変えることをオススメします。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

学資保険としてユニットリンクがオススメな人

- 子供が3歳未満かつ、15年以上の運用ができる人

- NISA・投資信託など、保険以外の投資を絶対にやらない人

- 元本割れリスクを許容できる人

- 保険で教育資金を貯めることに、こだわっている人

- 変額保険に入るなら、知名度のある保険会社・商品がいい

- 個人で投資を始められない、自信がない

- 面倒が嫌い。気軽に投資を始めたい

このような人なら、学資保険の代わりにユニットリンクを検討するのはアリです。

しかし、個人でNISAなど投資を始める自信がない人や、面倒だからという理由で思考停止のままユニットリンクに入るのはもったいないです。

NISAに興味はあるけど、比較してない。

すべて担当者に任せたい。

それなら、NISA口座開設〜売却までサポートあり!マネーコーチなら、知識豊富なFPに保険・保険以外の金融商品もまとめて比較・相談できるので、担当者に任せつつ保険に固執しない最適な選択ができるのでオススメです。

相談は何度でも無料、オンライン相談は全国対応です。ユニットリンクがあなたに合ったものなのか、セカンドオピニオンを受けてみてはいかがでしょうか。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

やめたほうがいい人

- 子供が3歳以上かつ、15年以上の運用ができない人

- NISA・投資信託など、保険以外の投資に興味がある人

- 元本割れリスクを許容できない人

- 保険で教育資金を貯めることに、こだわっていない人

- 同じお金・時間をかけるなら、ムダなく合理的な備えをしたい

- どんな経済状況の変化があっても、積立金を調整が自由にできて、長く続けられる仕組みがいい

- 教育費で使わなかったら、必要なときまで運用を続けて積立金をさらに増やしたい

このように考えるなら、ユニットリンクに入るのをやめたほうがいいです。

「餅は餅屋」という言葉の通り、保険は保険、投資は投資で分けたほうがムダがないのは間違いありません。

時間・お金が無限にあれば良いですが、残念ながら有限です。

それなら少しでも有利なもので教育費の保障・積立をすることをオススメします。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

まとめ

学資保険の代わりとして、ユニットリンクに入る価値はほとんどありません。

保険と投資を分けるだけで、誰でも簡単にユニットリンク以上の備えができるのは事実。

私が過去に戻れるなら、保険は「かけすて保険」、投資は「NISA」で入ります。もし今、身近な友人が教育資金の準備で困っていたら貯蓄効率の悪い保険を勧めることはしないです。

あえて保険を使って、教育資金を貯める遠回りをする必要はありません。あなたにとって学資保険・ユニットリンクが最適なのか、しっかり見極めてから後悔しない選択をしてください。

\知識豊富なFPは保険以外の選択肢も教えてくれる!気軽にカメラオフ相談OK /

\相談後の平均積立額+2万!子どものために使えるお金が増やせる! /

コメント